匯豐控股近日進行大型架構重組,分成「香港」、「英國」、「企業及機構理財」及「 國際財富管理及卓越理財」4大業務,並簡化地域設置,分東西市場,「東部市場」將會涵蓋亞太和中東地區。「西部市場」包含英國銀行、歐洲大陸和美洲業務。此舉被認為突顯東部市場嘅重要性,而香港和中國大陸一直是匯豐主要盈利來源。

匯豐另外亦有大動作。據《金融時報》報導,本週四(10月24日),滙豐銀行在官網發佈聲明宣佈,匯豐香港分行將作為直接參與者加入人民幣跨境支付系統(CIPS),稱此舉將使滙豐銀行在滿足全球客戶日益增長的人民幣國際貿易需求方面,發揮不可或缺的重要作用。

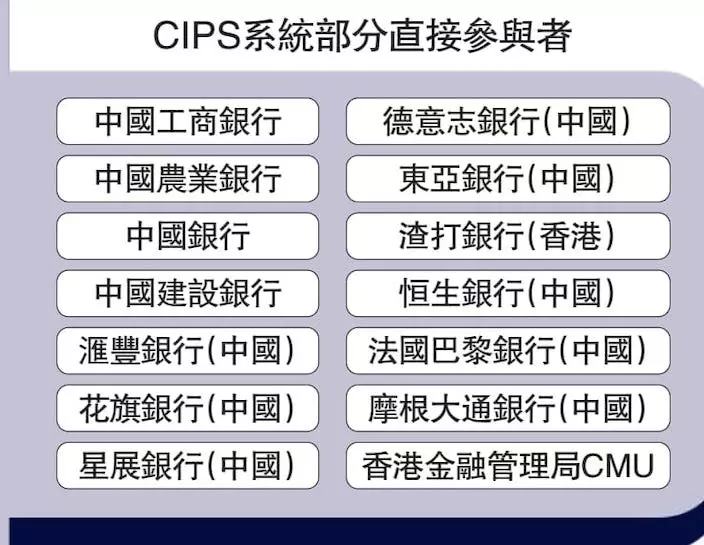

匯豐中國在2015年已加入CIPS,但匯豐香港一直未加入。其他美資大銀行也只是讓她們的中國分行加入CIPS。

加入CIPS的外資銀行主要是讓中國的分行加入。大公報圖片

《金融時報》報導稱,滙豐香港此舉將使支付「速度更快,成本更低」,從而降低海外公司使用人民幣進行貿易和投資的難度。

滙豐銀行全球支付解決方案主管科利(Manish Kohli)。

滙豐銀行全球支付解決方案主管科利(Manish Kohli)表示,滙豐香港作為直接參與者加入CIPS系統,以促進離岸跨境人民幣清算服務,將更好地説明客戶使用滙豐銀行的國際網路。

按照跨境清算公司方面的說法,滙豐銀行是截至目前參與CIPS跨境人民幣清算業務規模最大的外資機構。

另據中國新聞網等報導,10月21日至24日,被譽為金融界奧運會的環球銀行金融電信協會(Swift)國際銀行業運營大會2024年會,「Sibos 2024年會」,在北京國家會議中心舉行。會議期間,滙豐亞太區聯席行政總裁廖宜建也宣佈了此事,其表示滙豐香港加入CIPS是「為了回應客戶的需求」。

滙豐亞太區聯席行政總裁廖宜建。

廖宜建話,我們的目標是提高人民幣的使用率,從而幫助企業和個人與世界其他地區進行交易。他表示,美元主導作用正在被「稀釋」,中國在世界貨幣體系中正發揮著日益重要的作用。

廖宜建說,過去幾年來,隨著中國經濟增長,各項加速人民幣國際化的舉措不斷推出,例如人民幣支付和貿易融資規模持續上升,數位人民幣試點專案穩步推進,內地和香港間多項互聯互通機制也不斷優化擴大。

不過他指出,人民幣在全球範圍內的使用情況與中國當前的經濟規模還遠不成比例,在全球市場的使用仍存在巨大的增長潛力。與此同時,美元主導全球支付的經濟基本面正在發生變化,尤其在亞洲地區,「隨著亞洲經濟體越來越富裕,數碼化水準持續提高,它們之間的貿易和投資也越來越多。」

人民幣跨境支付系統(CIPS)於2015年正式上線。截至今年9月末,共有直接參與者153家,間接參與者1413家。間接參與者中,亞洲1052家(境內562家),歐洲241家,非洲53家,北美洲26家,大洋洲21家,南美洲20家。CIPS系統參與者分佈在全球117個國家和地區,業務可通過4700多家法人銀行機構覆蓋全球185個國家和地區。

渣打集團行政總裁溫拓思在Sibos2024年會受訪時表示: 「我對於人民幣國際化的前景毫無懷疑。」渣打中國是境內首批參與CIPS系統的外資銀行,而渣打香港則是首家中國境外以直接參與者身份加入CIPS的外資銀行。

據財經事務及庫務局局長許正宇早前透露,香港已成為全球最大的離岸人民幣業務中心,在推動人民幣國際化進程中扮演關鍵角色。截至今年7月底,香港有約1.19萬億元人民幣存款總額,離岸市場全球第一。1月至7月,香港處理了全球約80%的離岸人民幣結算。

SWIFT資料還顯示,今年8月,人民幣在全球貿易融資中的佔比為5.95%,是全球第二位貿易融資貨幣。人民幣在全球支付中占比為4.69%,自2023年11月以來,連續十個月成為全球第四位支付結算貨幣。

《金融時報》援引分析人士的話報導稱,中國正推動把CIPS作為SWIFT系統的替代方案。尤其是美國制裁俄羅斯後,將多家主要俄羅斯銀行踢出SWIFT系統後,俄羅斯機構紛紛採用CIPS系統作為替代方案,進一步推動了CIPS系統的國際化進程。

中國人民大學重陽金融研究院院長王文透露,「過去兩年,美國推動金融武器化,濫用美元支付體系打擊、報復和制裁其他國家。這迫使許多國家考慮接受新的跨境支付系統。許多大型國際銀行正在對這兩個支付系統進行雙向押注,而CIPS系統提供了多樣化安排,以建立更好的跨境系統,使人民幣國際化在未來更加快速推進」。

高人話,美國當然不希望國際銀行加入中國的CIPS系統,因為這樣會替代美國控制的SWIFT系統。匯豐香港加入CIPS, 亦意味著匯豐頂著美國壓力,加大對內地和香港市場的注碼。

Ariel

** 博客文章文責自負,不代表本公司立場 **