數字加密貨幣從面世那一天開始,就聲稱自己絕對安全保密,關鍵是只有知道密碼金鑰的人才能拿走加密貨幣,其他任何人想查也查不到。但問題來了,萬一唯一知道密碼金鑰的人去世了,他持有的加密貨幣豈不就成為「永遠的秘密」了?

這個惡夢真的在加拿大發生,災難的地方不是一個加密貨幣的持有人去世,而是一間加密貨幣交易所的負責人去世了!

日前加拿大最大的比特幣交易所QuadrigaCX創始人科頓(Gerald Cotten)1月中在印度齋普爾去世。而在QuadrigaCX欠客戶的2億美元中,有約1.47億美元是加密貨幣,而這些數字加密貨幣的密碼金鑰,卻只有Gerald Cotten一個人知道,這是典型推理劇的場景啊......

Gerald Cotton不是一個阿伯,他看來只有30出頭,誰想到去一去印度,就會死於克隆氐症,這是一種發炎性腸道疾病,傳聞印度的食物不乾淨,可能是真的。最慘就是這樣年輕的一個加密貨幣交易所負責人,就是他自己也不會想到會英年早逝,自然也不會安排身後事。

QuadrigaCX創始人Gerald Cotten

這些加密貨幣都儲存在冷錢包中,雖然QuadrigaCX公司和Gerald Cotten的妻子羅伯遜(Jennifer Robertson)努力了好幾周,但他們還是沒能找回這些加密貨幣。

目前,交易所已經被申請了債權人保護,而他的妻子還在向法院宣誓,以期挽救交易所,希望中止法院的訴訟程式,她認為,「該交易所平臺具有重大價值,但如果交易所被破產清算,這個價值可能會大幅降低。」

怎麼看Gerald Cotton也不像如此短命,自然沒有安排身後事。

根據法庭檔顯示,截至2019年1月31日,約有11.5萬名用戶在QuadrigaCX交易所登記有存幣餘額,涉及的加密貨幣為7000萬加元(約4.2億港元),加密貨幣總資產則為1.8億加元(10.8億港元),其中包括約26500 BTC(7.2億港元)、11000 BCH(1020萬港元)、11000 bitcoin SV(555萬港元)、35000 bitcoin gold(276萬港元)、近20萬LTC(5099萬港元)以及約43萬 ETH(3.6億港元)。

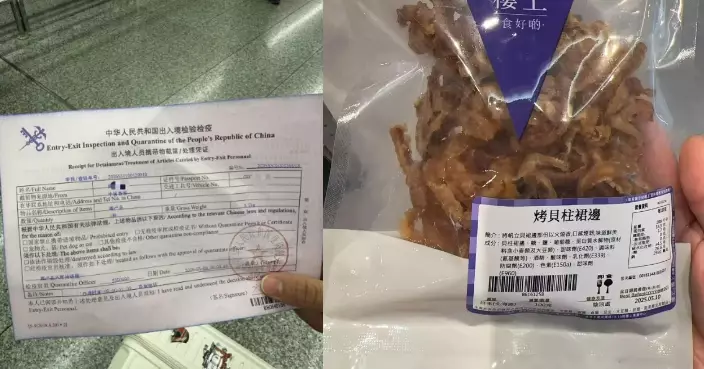

關於這些數字貨幣的去向,遺孀羅伯遜說:「按正常的程式,Gerald Cotton會將大部分加密幣轉移到冷錢包,以保護它們免受駭客攻擊或被盜竊。Gerald Cotten全權負責處理資金,團隊的剩餘成員沒有機會接觸到交易所的冷錢包。」

比特幣交易所QuadrigaCX內的礦機。

值得注意的是,QuadrigaCX交易所去年7月的一則宣傳中,QuadrigaCX特別強調自己的安全優勢,如「安全是我們的首要任務」、「比特幣安全性是最重要的問題之一。QuadrigaCX在比特幣行業採取了一些最先進的安全措施,包括對我們系統中的大多數比特幣進行冷藏。」

為了安全,密碼金鑰只有Gerald Cotten一人知道,但隨著他的意外死亡,金鑰完全無法恢復,1.47億美元被鎖死,不知道如何解開如今的困局?如果客戶寄存的加密幣最後無法取回,都可以釀成加密貨幣一個重大信心危機。

深喉

** 博客文章文責自負,不代表本公司立場 **

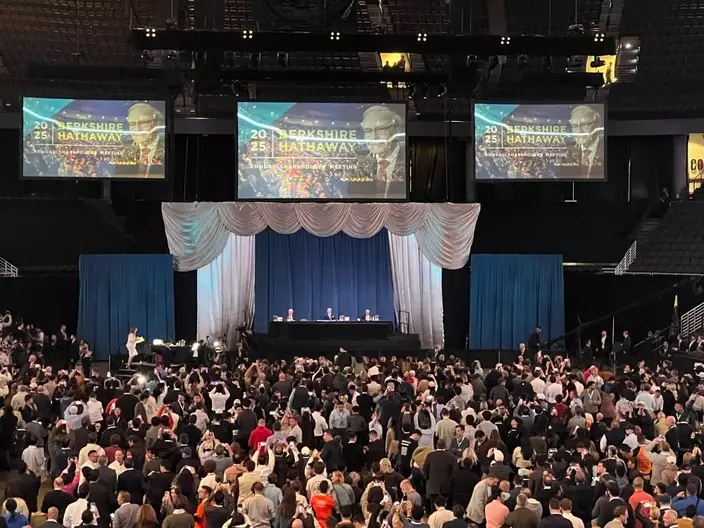

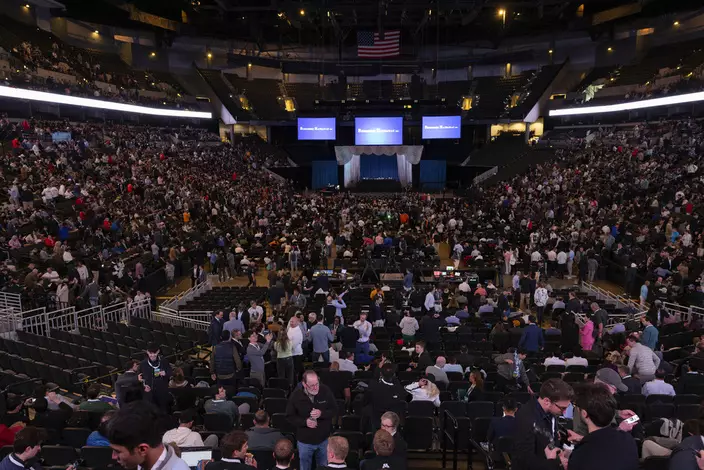

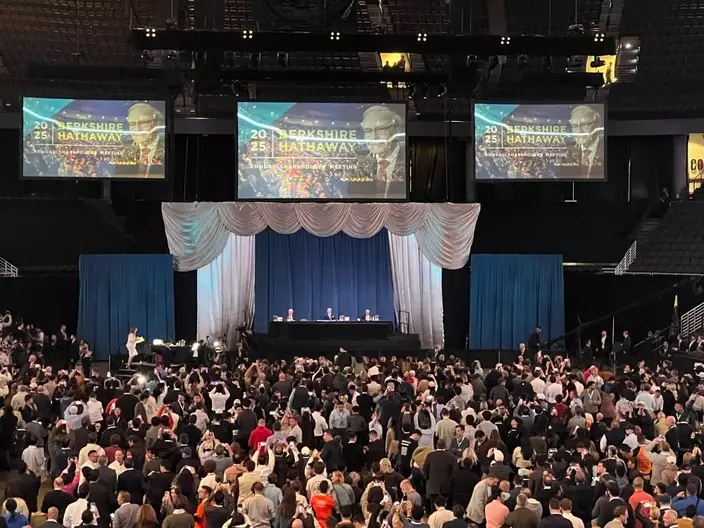

一年一度的投資界盛事,伯克希爾・哈撒韋股東大會在美國奧馬哈市舉行,今年是巴菲特執掌伯克希爾60周年,巴菲特和伯克希爾的兩位副董事長阿貝爾和阿吉特·賈恩就一系列話題回答股東提問。

一年一度的投資界盛事,伯克希爾・哈撒韋股東大會在美國奧馬哈市舉行。

在巴菲特股東大會上,有股神之的巴菲特正式宣佈年底會辭去伯克希爾哈撒韋公司CEO一職,最後一次以公司CEO身份出席股東會,他評論到美國的關稅政策,同之前互聯網亂傳話他支持特朗普經濟政策的假新聞不同,巴菲特認為美國應該尋求與其他國家進行貿易,貿易不應該被當成武器。

今年是巴菲特執掌伯克希爾60周年,巴菲特和伯克希爾的兩位副董事長阿貝爾和阿吉特·賈恩就一系列話題回答股東提問。

即將過上退休生活的股神講到自己賺大錢之道,是因為從來都沒有全倉投資,他又寄語年輕人要做自己喜歡的工作,不要太擔心一開始的薪水有幾多。

即將過上退休生活的股神講到自己賺大錢之道,是因為從來都沒有全倉投資。

此外,他亦都講到熱門的AI問題。

一齊睇睇答問全過程:

- 巴菲特:將於年底辭去伯克希爾哈撒韋公司CEO一職 無意出售股票

巴菲特表示,將於年底辭去伯克希爾哈撒韋公司CEO一職。他將要求伯克希爾哈撒韋公司董事會在年底前任命其已指定的繼任者格雷格·阿貝爾取代他擔任首席執行官。他仍會“留下來”提供幫助,但最終決定權在阿貝爾手中。巴菲特稱,阿貝爾並不知道這件事,除了他的孩子之外,董事會的其他成員也不知道。巴菲特表示他無意出售伯克希爾的任何股票。

- 巴菲特:美國應該尋求與其他國家進行貿易,貿易不應該被當成武器

巴菲特表示,美國應該尋求與世界其他國家進行貿易,貿易不應該被當成武器,這是一個重大錯誤,它有可能會造成不好的事情發生。巴菲特表示,250年前,我們從一無所有起步,如今已成為一個極其重要的國家,這是前所未有的。巴菲特稱,比較平衡的貿易對這個世界來講會是更好的。我認為如果這個世界更加富庶,且不是在別人的犧牲之下,對大家都是更好的,也會感覺更加的安全。巴菲特表示,當你讓75億人對你不滿,而你那3億人卻在炫耀自己的成就,這並不是明智之舉。

針對日本的投資,巴菲特表示,我們不會立刻賣掉任何日本的股票,現在不會發生,也不會發生在以後的十年之中。

- 巴菲特:不會賣掉在日本投資的股票

針對日本的投資,巴菲特表示,我們不會立刻賣掉任何日本的股票,現在不會發生,也不會發生在以後的十年之中。這些東西有的時候涵蓋了全世界很多結果。伯克希爾目前還是會不斷擴大這種關系,對日本來講是這樣的。我們已經進入這個市場,投資了200億美元在這個市場。

- 巴菲特:庫克接手蘋果同樣做得非常出色

巴菲特在股東大會上提到庫克稱,很高興蘋果CEO庫克先生也到場了,在喬布斯逝世之後,庫克接手蘋果同樣做得非常出色,沒有人能像喬布斯一樣,但庫克對蘋果也有很大建樹。巴菲特打趣道,“說來有點難為情,庫克為伯克希爾賺的錢,比我為伯克希爾哈撒韋賺的還多。”

- 巴菲特:美股近期的大幅波動不算什麼

巴菲特表示,過去30天、45天、100天發生的事情,真的不算什麼。股票跌15%也不是多大的改變,可能某段時間會有變化,這是股市的常態,不能因為短期的變化就開始驚恐。

- 巴菲特:對美國的財政問題感到害怕 但這也不是美國獨有的問題

巴菲特表示,伯克希爾幾乎不會因為要使得一個季度或一年的財報更好看去做任何事情。不會想持有任何他們認為會貶得一文不值的貨幣資產。巴菲特同時表示,美國的財政問題令他害怕,但這也不是美國獨有的問題。

- 巴菲特:之所以賺了很多錢 是因為從未全倉投資

巴菲特在伯克希爾・哈撒韋股東大會上表示,之所以賺了很多錢,是因為從未全倉投資。重大的交易機會明天出現的可能性非常低,但在未來五年內並非不可能。

- 巴菲特:與股票投資相比 房地產投資更耗時且吸引力更低

巴菲特表示,與股票投資相比,房地產投資更耗時且吸引力更低,通常不會涉足房地產交易,因為與股票交易相比,這類投資存在更多的不確定性因素。巴菲特表示,查理當初也做了很多的房地產交易,而且他非常喜愛做房地產的交易。所以在他的一生之中,他做的房地產交易是非常多的。

- 巴菲特:美國財政赤字“不可持續” 長期以來沒有真正解決財政赤字問題

巴菲特表示,在財政政策方面,美國長期以來沒有真正解決財政赤字的問題,這從來都不是一個被徹底解決的議題。就美國而言,我們的財政赤字已經不是可持續的模式了。兩年也好,二十年也罷,我們不能永遠依賴這種不可持續的機制。美國現在的通脹是非常嚴重,這個是被實驗過的事情,也知道後果是什麼樣子。他同時表示,自己不想接手平衡美國財政收支的工作,但 “削減成本的工作應當完成”。

- 巴菲特:伯克希爾近期差點花掉100億美元 最終沒有付諸行動

巴菲特透露,伯克希爾公司最近差一點就動用了100億美元進行投資,但最終沒有付諸行動。巴菲特表示,當某個東西對我們來說有意義、我們理解並且物有所值時,做出這些決定並不難。但投資業務的一個問題是事情並不是按順序進行的。

巴菲特分享職業建議:要做自己喜歡的工作 不要太擔心一開始的薪水是多少。

- 巴菲特分享職業建議:要做自己喜歡的工作 不要太擔心一開始的薪水是多少

巴菲特表示,你做的事情應該是你喜歡的工作,我曾經在一生當中有過5個老板,每一個我都很喜歡他們,他們都是非常有意思的人。但是後來我決定要幫自己出來創業,但是我發現如果你工作的地方是你喜歡的東西,會是最好的地方。你們不是每個人都能夠像我一樣幸運,因為我發現如果是你在七到八歲的時候有事情感興趣的話,就會投入的。如果你像我一樣幸運,在很年輕的時候就找到喜歡,對胃口的東西你就會很努力,會想去爭取,不要太擔心一開始的薪水是多少。

- 巴菲特:不會把所有東西都圍繞AI來進行投資

巴菲特表示,不會把所有的東西圍繞著AI來進行投資。 他同時指出,如果讓他選擇,會投資再保險業。關於人工智能,阿吉特·賈恩表示,“目前,一些保險公司確實在嘗試AI,並試圖找到最佳的利用方式,但我們還沒有有意識地投入大量資金來抓住這個機會。我猜我們會做好準備,一旦機會出現,我們就會迅速投入。”

- 巴菲特:我花在查看資產負債表上的時間比查看利潤表的時間多

巴菲特表示,在決定是否投資一家企業時,會先從資產負債表著手。“我花在查看資產負債表上的時間比查看利潤表的時間多。華爾街其實不太關注資產負債表,但我喜歡先查看過往8年或10年的資產負債表,然後再查看利潤表,因為有些東西在資產負債表上更難隱藏或作弊,”巴菲特補充道,“兩者都無法提供完整的答案”。

- 巴菲特:向股東保證伯克希爾不會用他們的錢做“愚蠢”的事情

巴菲特向股東保證,伯克希爾不會將他們的錢用於公司認為“愚蠢”的事情。巴菲特表示,用別人的錢做傻事比用自己的錢更容易。如果他們真的這麼做了,股東們“就應該把我們趕走”。

- 巴菲特:未來觀察科技「七巨頭」會變得多麼資本密集將非常有趣

巴菲特表示,科技巨頭的確賺了很多的錢,因為他們投資了很多錢。不管做什麼事情都需要資本,這是沒有錯。不進行投資就能賺錢,總是要比投入重金賺大錢更好。以可口可樂為例,下游的灌瓶廠需要大量的資本,但對於賣糖漿的可口可樂公司而言,並不需要太多的資本。巴菲特表示,未來觀察“七巨頭”公司會變得多麼資本密集將非常有趣。在這個國家,很多資管行業的人通過關注他人如何投入資本而變得非常富有。

- 巴菲特:今天伯克希爾股價暴跌,我會認為這是非常好的機會

巴菲特表示,有些別人會怕的東西我不怕,特別是在金融行業,我不會像別人那麼害怕。假設伯克希爾的股價暴跌30%,我會認為這是非常好的機會,我不會擔心。不是說我沒有情緒,只是我不會對股價特別有情緒化的反應。此時我們需要用腦子和智慧,而非情緒來做決定。

- 巴菲特:我不會為美國的現狀感到沮喪

巴菲特表示,美國正在經歷巨大和革命性的變化。但是回望過去百年,我們一直處在變化中,我們一直在批評各種事物……我認為自己出生在美國非常幸運,自上世紀30年代我出生以來,一切都發生了巨大改變。我們經歷了大蕭條,我們經歷了世界大戰,所以即使我們似乎沒有解決出現的問題,我也不會灰心喪氣,也不認為當前的問題會持續很久。

- 巴菲特:你要與比你優秀的人相處 投資時需要將情緒拋在腦後

巴菲特表示,你與誰交往極其重要。你要與比你優秀的人相處,最終你會朝著你所交往的人的方向發展。世界不會適應你——你必須去適應它。世界會犯大錯,系統越復雜,意外就越多。這就是股市的由來。如果你害怕下跌,又為上漲而興奮,那只是人類的情感——但當你投資時,你需要將這些情緒拋在腦後。

- 巴菲特:美國需要政府與產業在能源領域合作

巴菲特談論美國能源行業的投資機會時表示:“處理這個問題的方法是政府和私營企業進行某種形式的合作,就像戰爭時期那樣。”他還談到伯克希爾公司可以在這其中提供幫助:“我們確實有資本,而且我們實際上還掌握了一些罕見的知識”。