去年外資大力唱淡中資股票,內地和香港股市大量失血,其實內地經濟與預估差不多,全年也達到5.2%增長,與外界估計相若,但外資對中國股票的估計大幅上落。最近摩根士丹利發表報告,說中國在岸與離岸股市的資金外流壓力基本告一段落,但資金大幅回流還需時日。

大摩報告指A股的外資持股比例降至2009年8至9月水平,今年年初至今,中國股市資金流出規模估計總計約為36億美元,歐洲主動型基金為沽貨主力。大摩表示今年1月底以來內地出台的市場穩定措施產生積極影響,但由於宏觀不確定性,及美國孳息率升,短期內資金流入可能受限。

大摩又稱關注中國即將到來的政策加碼、對私營部門的支持、結構性改革及宏觀經濟改善和通脹等跡象,認為將成為提早復甦的催化劑。

大摩由唱淡變為唱好,其實正如我早前講,農曆新年前已有外國資金回流中港股市,根據大摩的報告,股市好轉主要由於出台的政策加碼支撐經濟和股市,但其實去年下半年內地已持續出招,雖然力度不斷增加,但並非突然之舉,但外資就像過完年突然瞓醒,開始唱好中國股票。

外資忽然唱好忽然唱淡,這些行為都令人有戒心,要小心股市有周期,每年也如是。逢年頭都是股市表現較好的時候,特別在2月底至3月,大公司開始公布業績,大多符合預計,中資股更大幅派息,散戶見好消息就入市接貨,大戶往往在這些時候出貨。大戶持貨量多,市場氣氛差,他們也很難大手沽貨,所以往往在這些時候,就是唱得最好的時候。

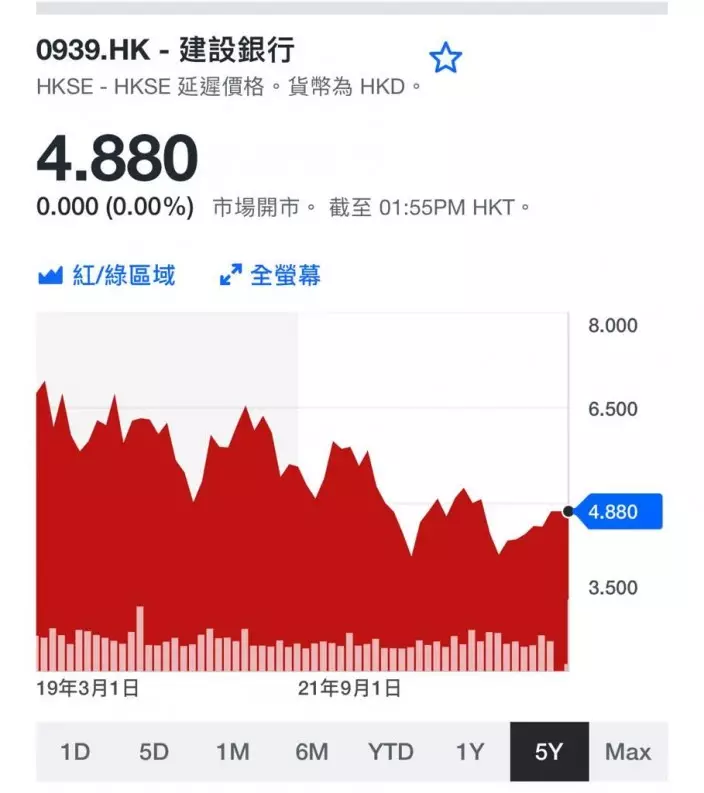

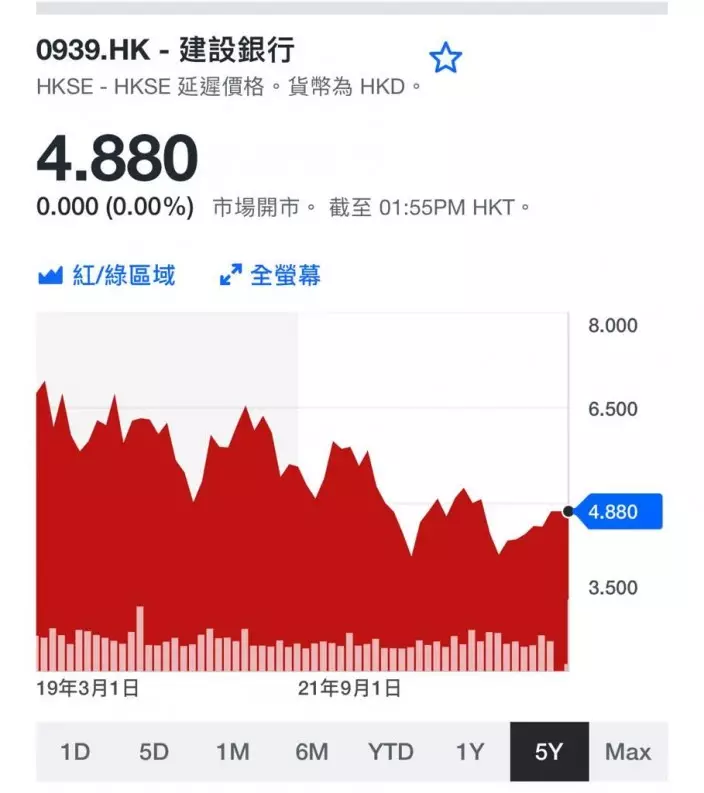

建行5年圖。

回頭看重磅股,以建設銀行(0939)為例,每年都在一定波幅浮動,雖然去年見4.01元低位,但拉長來看,每年都是上落走波幅,如2021年高位6.5元,低位5.1元 ; 2022年高位6.2元,低位4.2元 ; 2023年高位5.7元,低位4.01元,按這走勢,建行現價4.88元,今年有機會上探5.2元高位,走勢再好一點,可到5.6元,但不要期望股市直線向上,也不要盡信外資的唱好估計,長揸收息者可以不理,短炒波幅者見好收,買大股有20%以上的升幅,不妨沽貨獲利。

(陸羽仁《金融High Tea》專欄,逢周一至五,在「石榴台」獨家發布,歡迎您訂閲石榴台收睇)

陸羽仁

** 博客文章文責自負,不代表本公司立場 **

特朗普狂加關稅搞冧個市,現在回看4月7日大跌市,真係有晃如隔世之感。當日大跌3021點,恒指收報19828點,更從高位跌逾5000點。

如今一個月未夠,大市反彈唔少,以星期五(4月25日)中午收市22206點計,和大跌日前的22849點,只差643點,或3%。

4月7日大跌日有美女朋友問我點睇,我話跌3000點咁多,這一日應該買啲股見證吓歷史喎,結果她在317元買了比亞迪(1211),美女話我講過等比亞迪回到350元樓下可以低吸,回到317元更加可以買啦。雖然她買完兩日後,比亞迪曾低見309.8元,但如今已升至401元,比她的買入價升了26%。比亞迪已比大跌日前的375元高,不單收復失地,而且升突。

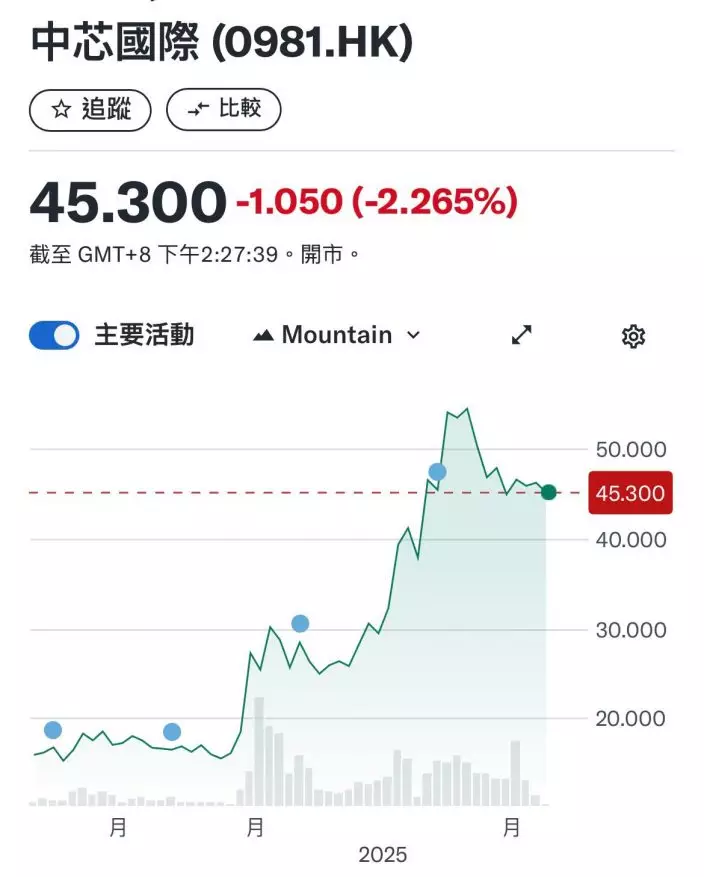

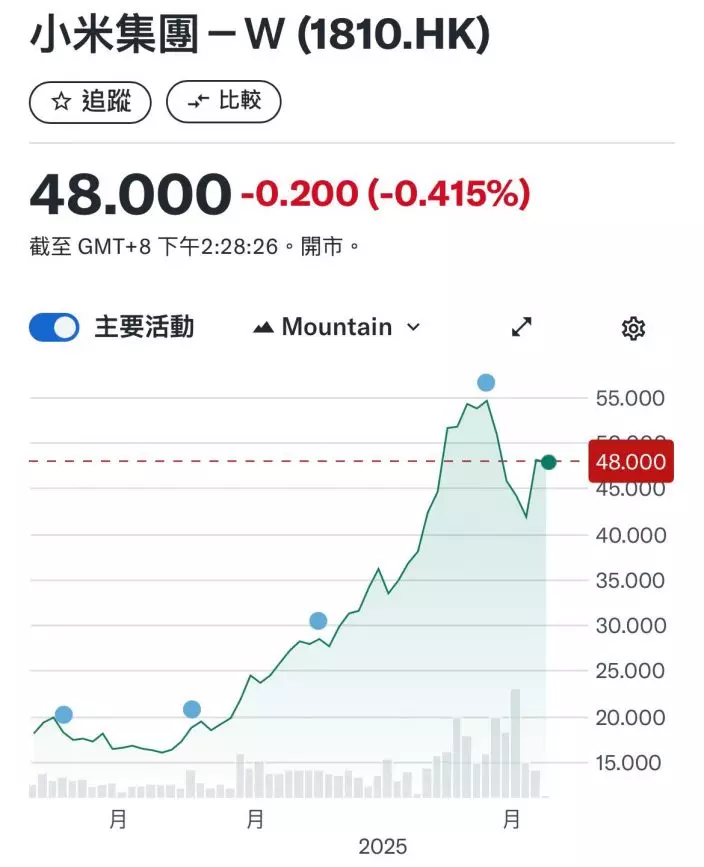

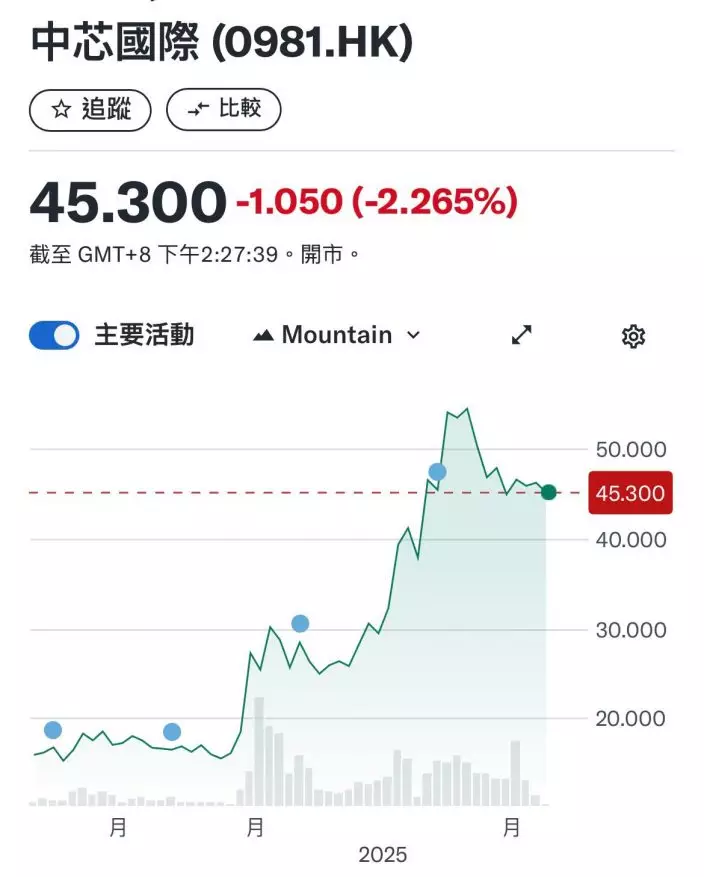

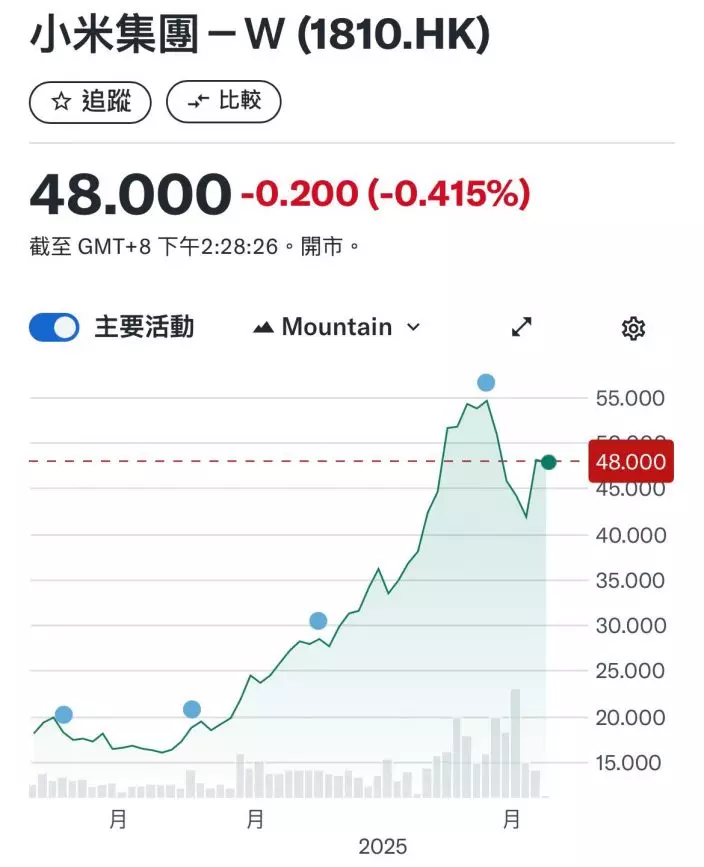

買股買強股,她們會跑贏大市。今年1月3日,我叫大家留意中芯(0981)、小米(1810)和吉利(0175),中芯當時29.6元,小米當時35.35元,吉利當時14.1元,3隻股現價都比當時高。

到2月28日大市已升了上去,我再叫大家等回吐吸納,除了中芯和小米外,亦可考慮走勢轉強的比亞迪和全面轉型搞AI的阿里巴巴(9988),由於當時這些股份已升得較高,所以叫大家要有耐性,等較深回吐才買。回頭看只要當時不高追,現在這些股份可能已回升到買入價之上,或者相去不遠。

上述幾隻股除了阿里巴巴可能美國業務較多一點外,其他公司的美國業務都十分有限,而中芯這類甚至會因中美關稅戰而受惠,因為內地芯片的國產替代未來會進一步提速。另外比亞迪近日宣布10送8股等如變相拆細,若中歐達成電動車協議,對比亞迪很利好。如果已有比亞迪平貨在手,近期等佢若回吐到370元可以加注。

除了大股外,一些炒味濃一點的中型股就未升回4月7日大跌市之前的水平,如做汽車芯片的地平線(9660),做激光雷達的速騰聚創(2498),或者做機械人的優必選(9880),但他們的業務都相當強,都是可以持有的股份。

現在最大風險反而在於美國,而不是中國。單看中國,我覺得中港股市可以繼續反覆炒risk-on,市場風險胃納會提升,大市可反覆向上。但看美國就好麻煩,特別是可能爆債災,6月美國要再發5.8萬億美元巨額債務,如特朗普不醒醒定定快快手和中國講掂數,我怕美債爆煲累全球,這種風險不可不防。所以如今買股仍要講實力,不宜借孖展瞓身去博。

(如想睇多啲陸羽仁分析大市貼股票,即訂閱「石榴台」,逢周日至周五,日日睇陸羽仁專欄,吼實有乜好股可以投資!)