中共中央政治局剛召開了會議,總結了中國經濟現況,香港人不懂內地語言,對內地經濟現況了解不深,看完會後的新聞報道,甚至連內地貨幣政策是鬆是緊也看不清。海通證券首席經濟學家姜超發表了一篇文章,不但對政治局會議傳出的訊息有扼要解讀,還宏觀分析了過去10年中國貨幣超量發行的問題,中央如何應對,政府在對抗經濟下行時,如何避免大水漫灌。而未來中國以減稅減費為主的逆週期措施,如何會帶來一個利好內地股市,利淡內地樓市的局面。原文頗長,但值得細讀。

貨幣鬆了還是緊了?

——如何解讀政治局會議和貨幣政策變化

海通宏觀每週交流與思考第314期,姜超等

上周我去了中國香港路演,對於我們看好中國股市的觀點,大多數海外投資者從長期的角度都表示了認同。但畢竟今年以來A股的漲幅已經超過了30%,大家表示對這個回報已經非常滿意了,因而從短期來看,外資更關注的是風險問題,希望瞭解那些可能導致市場變化的因素。而這其中的一大焦點就是貨幣政策,到底中國的貨幣政策有沒有收緊?

而在上周的政治局會議公佈以後,對於寬鬆政策是否結束的爭論再次成為市場的焦點話題,支援寬鬆結束以及寬鬆持續的都大有人在。

但客觀來說,今年以來的貨幣政策確實有收緊的跡象,無論是從政策表態還是央行的貨幣政策操作上,我們都可以找到足夠的證據支持。

一、不走大水漫灌老路。

對於貨幣政策態度的變化,從今年以來的政策表態中可以窺見端倪。

首先是最新的政治局會議表態,明確表示注重以供給側結構性改革的辦法穩需求,堅持結構性去杠杆,在推動高品質發展中防範化解風險,堅決打好三大攻堅戰。這意味著去杠杆從未遠去,我們不會重走舉債刺激需求的老路,而是走供給側結構性改革、高品質發展的新路。

其次是總理的多次表態。最早是在2月20日的國務院常務會議上,總理說:“我在這裡重申:穩健的貨幣政策沒有變,也不會變。我們堅決不搞‘大水漫灌’!”

第二次是在今年的政府報告中,總理強調,穩健的貨幣政策在實際執行中,既要把好貨幣供給總閘門,不搞“大水漫灌”,又要靈活運用多種貨幣政策工具,疏通貨幣政策傳導管道,保持流動性合理充裕。

第三次是在總理記者招待會上,總理在回答記者提問時強調,面對新的下行壓力,要有有力舉措。一種辦法是搞量化寬鬆,超發貨幣、大幅度提高赤字率,搞所謂“大水漫灌”,一時可能有效,但蘿蔔快了不洗泥,會帶來後遺症,所以不可取。

第四次是在中國發展高層論壇上,總理指出,面對新的下行壓力,我們不靠擴大赤字、放鬆銀根。

第五次是在博鼇亞洲論壇上,總理強調,我們將保持戰略定力,不會實施“大水漫灌”式強刺激政策,不會走鋪攤子、粗放增長的老路。

而在央行層面,其實也有類似的多次表態。

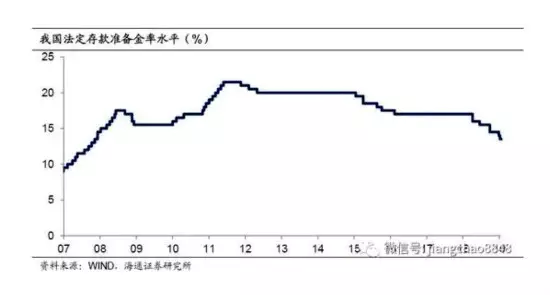

在3月份的記者招待會中,央行行長易綱表示,我國三檔準備金率加權平均的法定存款準備金率目前是11%,我們銀行清算用的超額準備金率只有1%左右,所以我國銀行的總準備金率也就是12%左右,實際上跟發達國家的總的準備金率差不多,而且這個比例要遠低於日本的比率。而我國作為發展中國家,一定的法定存款準備金率還是合適的,必要的。所以,我們通過準備金率下調,在中國目前的情況下,應該說還有一定的空間,但是這個空間比起前幾年已經小多了。

而在最新的1季度貨幣政策例會上,央行表示下一步穩健的貨幣政策要鬆緊適度,把好貨幣供給總閘門,不搞“大水漫灌”。其中把好貨幣供給總閘門也是在時隔半年之後再度提出。

中國存款準備金率(%)

二、降准資金全部回籠。

從央行的實際貨幣政策操作上,我們也可以找到數量和利率兩方面的證據。

首先是貨幣投放的減少。

普通人看央行的貨幣政策,能記住的無非就是降息、降准,加息、加准,前者代表放鬆,後者代表緊縮。今年央行曾經在1月份全面降准1%,而去年的降准還是只是定向降准,所以很多人以為今年的貨幣政策還在繼續寬鬆,都降准了怎麼可能沒放水呢?

但其實央行今年還真的沒放水。因為央行的貨幣政策工具除了降准、降息之外,還有其他的很多工具,而這裡面非常重要的一部分就是央行每天的公開市場操作,也就是通過回購、MLF等工具投放貨幣。今年以來雖然央行全面降准投放貨幣1.5萬億,但央行通過公開市場回籠資金1.8萬億,綜合來看央行依然是淨回籠貨幣。

而形成鮮明對比的是去年央行降准2.5%,降准投放貨幣3.5萬億,與此同時央行公開市場投放基本持平,因而淨投放貨幣3.5萬億。

所以,去年的3次定向降准才是真降准,而今年的全面降准其實是假降准,因為今年降准投放的資金都被央行從公開市場收回去了。

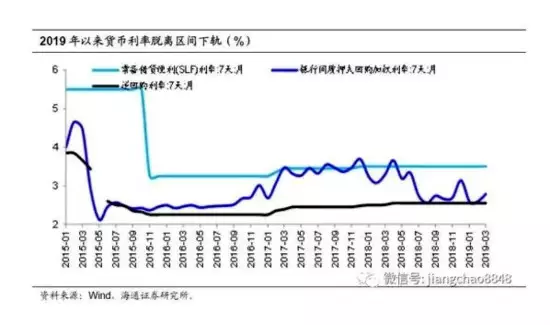

三、貨幣利率脫離下軌。

其次是貨幣利率的回升。

普通人眼中央行的利率政策,無非就是加息和降息。但其實自15年10月份的最後一次降息之後,在過去3年半時間內央行從未調整過存貸款基準利率,而在此期間中國的利率依然在大幅波動,那麼該如何判斷央行的利率政策?

其實目前最能代表央行利率政策的是央行公開市場操作的利率,也就是金融機構通過公開市場向央行借錢的成本。

而在所有公開市場利率當中,最為核心的是兩個利率指標:一是央行7天逆回購招標利率,代表大型金融機構向央行借錢的成本,目前的水準是2.55%;另一個是央行7天SLF(常備借貸便利)利率,代表的是中小金融機構向央行借錢的成本,目前的水準是3.55%。這兩個利率的重要性在於,它們分別代表了市場7天回購利率R007的下限和上限。

在中國的金融市場上,7天回購利率R007是最重要的貨幣利率指標,代表了市場平均的融資成本。由於中國的大型金融機構往往是資金融出方,而中小型金融機構往往是資金的融入方,所以也可以把R007視為中國中小金融機構向大銀行借錢的成本。

我們可以這樣理解,既然大銀行通過逆回購找央行借錢的成本是2.55%,那麼市場利率R007就不會低於2.55%,因為大銀行不會虧本向外借錢。同樣,既然中小金融機構最差可以通過SLF找央行借錢,那麼市場利率R007也不會長期高於3.55%,因為超過這個水準之後中小金融機構就沒必要找大銀行借錢了。

而觀察市場7天回購利率R007在上述利率上軌和下軌之間的變化趨勢,就可以體會利率政策的變化方向。

比如在2016年4季度以後市場利率R007就逐漸向上脫離了利率下軌,而到17年3月份R007上行到了利率區間的上軌運行,代表了貨幣政策的逐步收緊,之後中國的各類利率先後全面上升。

而從18年初開始R007逐步向下脫離了利率區間的上軌,並在18年下半年靠近貨幣利率區間的下軌運行,隨後中國的各類利率先後全面下降。

而在19年以來,我們觀察到市場利率R007又開始向上脫離利率區間的下軌,4月以來R007的均值為2.7%,高於前兩月的2.58%,也高於7天逆回購招標利率2.55%,這其實也代表著央行貨幣政策出現了邊際收緊的跡象。

2019年第一季內地銀行同業借貸利率開始脫離區間下軌(%)

四、貨幣數量難更寬鬆

如何理解當前貨幣政策的邊際收緊?

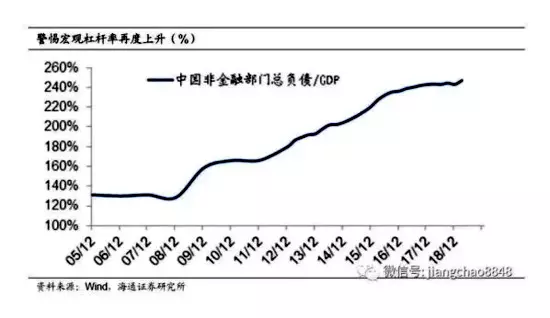

在我們看來,關鍵在於如何避免重新陷入過去十年舉債過度的陷阱。

過去10年,我國宏觀債務率持續上升。從07年到17年,我國宏觀槓桿率(即非金融部門總負債對GDP的比率)從130%上升到243%,主要原因就在於舉債過度。這十年我國債務年均增速高達19.2%,而同期GDP名義增速僅為11.8%,債務增速遠超GDP名義增速,使得我國宏觀槓桿率逐年上升。

而經過17、18兩年的金融去槓桿之後,18年末我國宏觀槓桿率穩定在243%,源於去槓桿幅降低了我國債務增速至9.7%的水準,與當年9.7%的GDP名義增速基本匹配。

2019年第一季中國宏觀槓桿率開始回升

但是在19年1季度,我國宏觀槓桿率再次出現明顯上升,從243%升至247%,創下歷史新高,源於1季度我國債務增速回升至10.6%,而GDP名義增速僅為7.8%,債務增速再度顯著超過GDP名義增速,是導致債務槓桿率再度上升的核心原因。

而要想保住過去兩年金融去槓桿的不易成果,關鍵點其實寫在了年初的政府工作報告中:“廣義貨幣M2和社會融資規模增速要和GDP名義增速相匹配”,而在央行1季度貨幣政策例會中,也再次強調了這一點。

從這個角度來說,今年1季度度的M2增速回升至8.6%,社融增速回升至10.7%,均超過了1季度GDP名義增速,這其實是一個不好的信號。在中國香港的路演交流中,我們說貨幣和融資增速的繼續回升將是未來市場最大的風險點,因為如果還是靠貨幣和融資的高增來發展經濟,歷史已經證明根本帶來不了經濟增長,只會導致高通脹或是地產泡沫,以及更高的債務陷阱。

反過來說,既然政治局會議定調堅持結構性去槓桿,總理多次表態絕對不會“大水漫灌”,央行行長表示降准空間下降,而且今年以來央行其實並未放水,貨幣市場利率甚至在往上脫離下軌,那麼我們相信本輪貨幣和融資增速將很難持續回升,更大的概率是L型甚至倒V型,只有這樣才有希望真正穩住我國的宏觀杠杆率水準。

中國M2貨幣供應量和社會融資規模增速(%)。

五、改革釋放增長潛力。

從公式的角度理解宏觀槓桿率,等於債務與名義GDP的比值,因而要穩住宏觀槓桿率,可以從分子的債務以及分母的名義GDP兩端入手,要麼降低債務的分子,要麼擴大名義GDP的分母。而從4月的政治局會議中,我們看到了政府解決債務率上升的思路:

首先是在貨幣方面,控總量、調結構。

在貨幣總量方面,堅持結構性去槓桿,央行表態把好貨幣供給總閘門,只有控制住貨幣總增速,才能防止債務增速大幅上升。

在貨幣結構方面,大力發展股權融資。過去我們主要是靠貸款發展經濟,而這一次政治局會議提出要以關鍵制度創新促進資本市場健康發展,科創板要真正落實以資訊披露為核心的證券發行註冊制。如果能通過股權融資來幫助中國的創新企業發展,其實就可以減少對債務的依賴。

其次是在經濟方面,改革提高潛力。

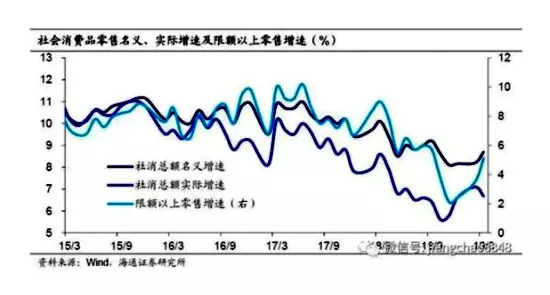

政治局會議提出,注重以供給側結構性改革的辦法穩需求,這意味著本輪需求的提升絕非以往舉債刺激投資的模式,而是通過改革供給釋放出經濟增長的潛力。我們認為本輪經濟回升的主要動力將是消費和創新,減稅降費和國企改革則是主要手段。

一方面,從三大需求來看,消費將取代投資成為穩增長的主力。

本輪供給側結構性改革的主要抓手是減稅降費,其中個人所得稅的減免是居民部門直接受益,而給企業減增值稅、社保繳費等之後居民部門也會間接受益,我們測算本輪減稅降費歸屬居民部門的金額約1萬億,可以增加8000億的居民消費,提升消費增速2-3%,今年消費增速有望從8%回升至10%以上,足以對沖未來投資增速小幅下滑的影響。

社會消費品零售名義增速、實際增速和限額以上零售增速(%)。

另一方面,創新將成為經濟增長的主要動力。政治局會議要求,宏觀政策要立足於推動高品質發展,更加注重質的提升,更加注重激發市場活力。要把推動製造業高品質發展作為穩增長的重要依託,引導傳統產業加快轉型升級,做強做大新興產業。而高品質發展的核心內涵就是靠創新、靠效率來發展經濟。

對於民營企業,促進其創新的核心手段是減稅降費。我們測算本輪減稅降費歸屬到企業部門的金額約1萬億,而民營企業是中國繳稅的主體,其最受益于減稅降費政策。

而對於國有企業,促進創新的核心手段是國企改革。在十八大三中全會通過的《中共中央關於全面深化改革若干重大問題的決定》中,首次提出來要積極發展混合所有制、完善國有資產管理體制,從“管企業”轉變為“管資本”。

而經過5年的發展,我們觀察到國企混改經歷了3個階段,第一階段是混改停留在央企子公司層面,國資保有國有股權的絕對控股地位;第二階段是混改進入上市公司層面,國有股權降至50%以下,但仍是第一大股東和實際控制人;第三階段是國有股權比例降低,且第一大股東、實際控制人發生變更。

19年4月份,珠海市國資委宣佈戰略性減持格力電器(64.160, -0.84, -1.29%),標誌著在競爭性行業的國企混改進入第三階段。此外,今年上海醫藥(20.820, -0.06, -0.29%)等公司均發佈了面對管理層的股權激勵計畫,這說明在非競爭性行業的混改也開始破冰。

而國企混改的突破對於中國經濟的未來有著重要意義,這既有助於國資的保值增值,也可以更好地提高國企的經營效率。

六、看淡房市看好股市。

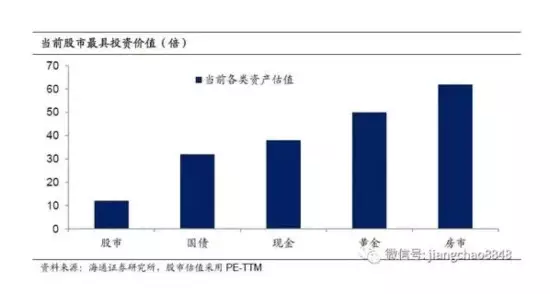

如果我們不走貨幣超發的老路,而是走改革創新、高品質發展的新路,那麼對於中國未來的各項資產而言,我們認為股市將最為受益,而對房市則不太有利。

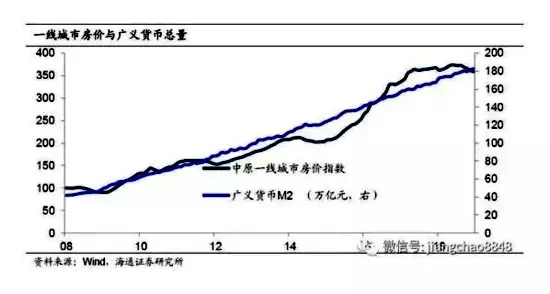

沒有了貨幣超發,房市將失去核心支撐!

如何看待過去10年中國房價的持續上漲?在我們看來,本質原因在於貨幣超發。從07-17年,中國的貨幣總量從40萬億增長到160萬億,年均增速超過15%,考慮影子銀行以後的貨幣增速或接近20%,這差不多也是同期中國許多城市的房價平均漲幅。

我們可以這樣理解老百姓的買房行為:由於貨幣每年增長15%-20%,所以大家默認貨幣每年對內貶值了15-20%。雖然貨幣可以印出來,但房子是印不出來的,尤其是在一二線城市,土地就那麼多,所以買房以後就可以對抗貨幣的大幅貶值,這意味著我們可以把15-20%的貨幣增速看做是買房的潛在收益增速。

如果我們把房地產市場當做是一檔股票,那麼在過去10年這檔股票是一個高成長股,它的業績每年增長15-20%,所以市場給了它很高的估值,目前一線城市的房價租金比平均高達60倍,比騰訊和阿裡巴巴的市盈率還要貴。

但如果未來我們不再大水漫灌,而是把貨幣增速控制在8%的GDP名義增速附近,這意味著買房的潛在收益增速從15-20%降至8%,這也意味著房地產從一隻“成長股”變成了一隻“銀行股”,而目前銀行股的市盈率不到10倍。

因此,在貨幣增速大幅回落之後,高估值的房地產作為投資性資產而言就太貴了。

內地一綫城市房價和M2廣義貨幣供應量的關係。

其實,對於房地產泡沫的長期危害,相信每個人都會有清楚的認識。而本次政治局會議再次強調房住不炒,“堅持房子是用來住的、不是用來炒的定位,落實好一城一策、因城施策、城市政府主體責任的長效調控機制”,這也在告訴市場不要指望再度出現大水漫灌的地產泡沫。

收縮貨幣、改革創新,股市將迎來估值和業績雙升!

而伴隨著貨幣增速的大幅回落,中國的利率中樞將發生永久性下降。

過去中國的實際利率水準高企,原因在於影子銀行中存在大量高成本的融資,提高了中國整體的利率水準。比如過去中國地方政府舉借了大量高息債務,但又從來不違約,而這些利率高達8-10%的非標資產就成為國內金融機構的最愛、尤其是保險公司,所以市場要求中國股市也需要提供8-10%的收益率,因而股市市盈率一度跌到10倍以下。

但這一次我們通過金融去杠杆關上了影子銀行,同時出臺了《地方政府隱性債務問責辦法》,要求地方政府新增的隱性債務要終身追責,這意味著未來高收益的非標資產將逐漸消失,無風險利率將歸位於3-4%的國債和地方政府債利率。而保險類金融機構要填補高收益資產的缺口,在國內各類資產中唯一的選擇就是大量低估值的藍籌股。

而伴隨著減稅降費和改革創新,企業的盈利也會得到明顯改善。

比如說今年減稅降費歸屬到企業部門的有1萬億,由於沒有任何成本,這相當於給企業部門增加了1萬億的稅前利潤,可以直接提升企業利潤增速7%。

而減稅降費更大的意義在於形成了新的利潤迴圈。過去的中國企業利潤主要來自於債務和投資,不僅波動大、而且不可持續。但減稅降費增加了居民消費和企業創新,消費的上升可以增加企業收入,而企業收入增加以後可以增加研發創新,而創新又可以帶來新的消費,這樣就形成了消費和創新互相促進的良性迴圈。

而國企混改的突破也會帶來利潤的改善,競爭性行業的國企股權退位、以及非競爭性行業引入社會股權,都可以提高國企的經營效率。

中國當前各類資產價格相對回報的倍數。

因此,我們認為這一次我們絕非重複大水漫灌的老路,而是堅定不移走收縮貨幣、改革創新的新路,未來股市有望迎來估值和盈利雙升的長牛,而對房地產的投資需謹慎。

毛拍手

** 博客文章文責自負,不代表本公司立場 **