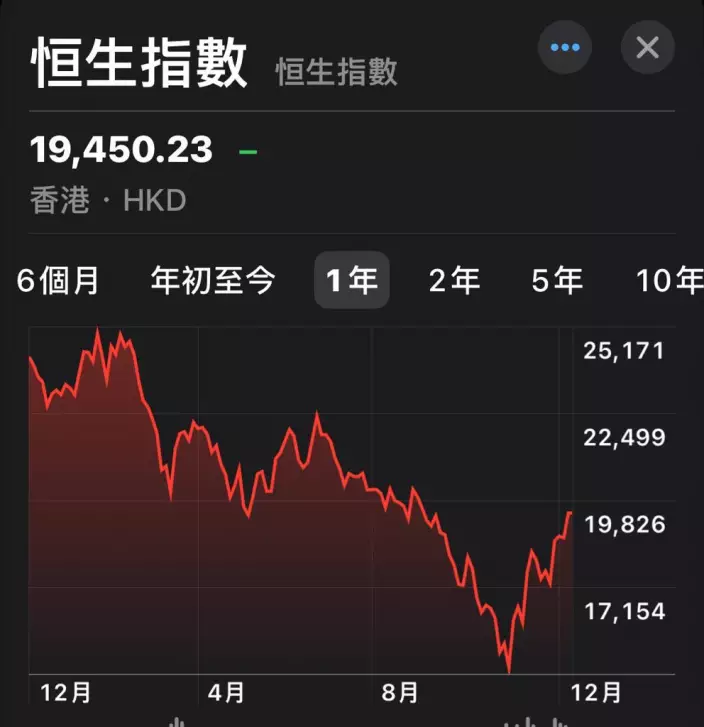

近期內地快速放寬防疫限制,全力打拚經濟。港股亦在跌穿萬五點之後快速抽上萬九點之上,恆指短期累升5000點。短期升幅這麼大,按理應該會有較顯著的回吐,但港股一跌就彈,主要原因是內地大幅放寬抗疫措施和催谷經濟,起到利好作用。

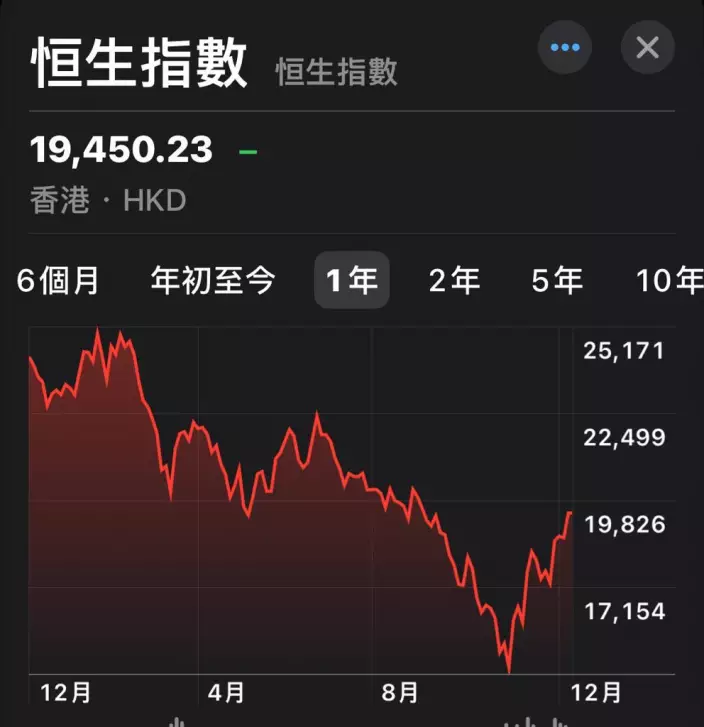

恒生指數一年圖

早前大家見到恆指由一萬四千幾點彈上萬七點,就會覺得彈了很多,正如我當時所講的,萬七點其實一點也不貴,即使萬九點,也不是一個高水平。一年之前,投資者是覺得恒指不會跌穿二萬點。所以大家要調整心態,如果看好明年中國經濟和香港股市。如果我們假設來年是上升市,作為長線的「投資的我」,如果手上有較多現金,應該積極搵機會買入,蓄多些貨。買貨之後,可能會遇到回吐,短期會有些損失,但中線而言,買貴少少、儲貨充足,明年的回報可能會好一些。如果心大心細,拿不定主意的話,可以分段吸納,以現價買一些,候低再買。

如果是「投機的我」,可以調整策略。如果對股市未來半年有一個估計,首先要確定走勢是上升市,還是下跌市。股市下跌都是反覆向下的,即一級一級的向下,所以,每一次反彈,就是沽貨的機會,等候顯著跌穿低位才考慮買入。向下睇,要睇得深一些,而向上反彈幅度,要預計少一些。

相反如果是上升市的話,做法就剛好相反,股市反彈初時會非常勁急,之後會進入一個反覆向上的形態,每次回落,都是吸納的時機。上升的時候,會明顯升穿前一浪的高位。所以,上升市上要趁回吐時積極吸納,要明顯著升穿高位才走貨。向上時可以睇好一些,回吐不預計會回得太深。

我估計明年都是一個上升市,雖然不能排除受外圍經濟影響,但總體可以看好一些。風險是美國出現滯脹,而不是衰退,若衰退可以減息放水,股市又會升,但如果通脹高經濟崩,那就沒法了,但能源價格高位回落,滯脹的風險不高,所以明年可以睇好。

陸羽仁

** 博客文章文責自負,不代表本公司立場 **

特朗普將在明年1月上任,市場正炒作各種利好利淡的特朗普交易,港股前景受壓,因特朗普聲言會對中國商品增加10%關稅,並且很可能進一步打壓中國的科技產品,而拜登政府在任期末段仍傳出將對中國成熟芯片進行貿易調查,對芯片股有壓力。

有網友問及,如何看中芯國際(0981)前景,這的確值得詳細討論一下,過去一年,環球芯片行情較低迷,但中芯國際11月時公布至9月止第三季度業績,銷售收入21.7.億美元,首次單季站上20億美元銷售的台階,創歷史新高,按年增34%,按季增14.2%,第三季錄得純利1.5億美元,按年增長58.3%,按季倒退9.6%。

中芯第三季受惠整體產能利潤率提升,毛利率升至20.5%,相較第二季的13.9%為高,第三季產能利用率,由次季的85.2%升至90.4%,可以說,當外國芯片公司產能利用率不足之際,中芯國際產利用率大幅提升,有利其業績。

由於美國一直打壓中國芯片行業,外資大多不看好中芯國際前景,較積極出報告及看好的都是中資證券行,例如中芯第三季業績公布後,中金發表報告,指中芯第三季業績表現超出預期,無論毛利率及產能利用率都超過該行預計,中金認為中芯盈利勝預期,主要由於第三季電子消費品需求暢旺,加上海外客戶願意提前拉貨,令期內產能利用率得以提升。展望未來,中芯國際第四季收入將按季增長2%,料全年收入達80億美元。中金維持中芯今明兩年盈利預測不變,睇好中芯作為中國芯片行業龍頭,及有長期成長空間,上調目標價至33元,維持「跑贏大市」評級。

由於中美矛盾加劇,內地企業大幅把應用芯片國產化,這對國內芯片行業相當有利,中國估計今年將進口3200億美元的芯片,隨著國產替代不斷提升,中國作為芯片消費大國,對內地芯片公司相當有利,中芯作為行業龍頭,更是佔據有利位置。

中芯國際股價圖。

中芯的負面因素是環球芯片業行情仍較低迷,再加上中美貿易戰,增加對中芯芯出口的壓力,所以股價走勢會較波動,中芯今年10月升市前,一直在16至19元之間波動,但10月升市时就一舉抽上35.5元的一年高位,近期回吐後,就在25元至28元間徘徊,按正路到25元水平可吸納,但由於特朗普行將上台,中美貿易戰可能加劇,特朗普若真上台就加10%關稅,恐怕港股還會震一震,不過大跌也蘊藏機遇,阿爺會力挺,所以若中芯國際長遠前景看好,在出現較大幅回吐時可吸納,但也要小心大市風險不低。

(陸羽仁《金融High Tea》專欄,逢周一至五,在「石榴台」獨家發布,歡迎您訂閲石榴台收睇)