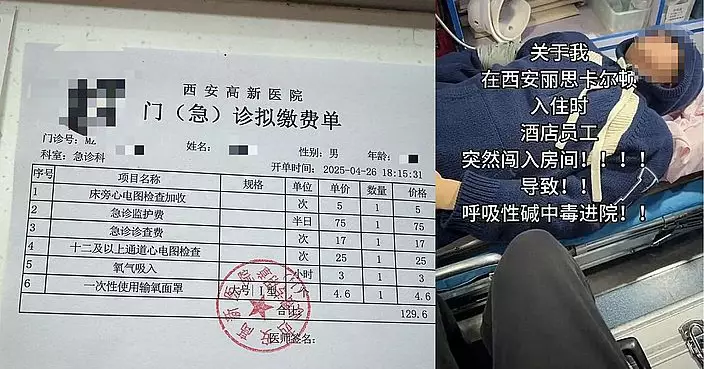

中國人民銀行和中銀保監上周末罕有地接管商業銀行,人行及中銀保監公布接管「金融大鱷」肖建華「明天系」旗下包商銀行,由建設銀行(939)託管。

人民銀行等罕有接管商業銀行,大行認為短期對內銀股負面,但亦反映當局清理銀行體系的決心。

包商銀行(官方網頁)

公布稱,包商銀行出現嚴重信用風險,為保護存款人和其他客戶合法權益,決定自5月24日起,接管包商銀行,期限一年至2020年5月23日,其業務由中國建設銀行託管。這是繼1998年海南發展銀行被宣佈關閉及接管後,內地20年來第一間被勒令接管的商業銀行。

央行稱,5000萬(人民幣,下同)以下的存款全保障,5000萬元以上則協商處理。

資料圖片

至於建行作為託管行將發揮什麼作用,人民銀行、中銀保監發言人指,託管期間,建行將全力幫助完善包商銀行公司治理結構、風控體系,促進其正常經營和穩健發展,推動包商銀行價值提升。並稱作為託管銀行,建行將與包商銀行建立利益衝突「防火牆」,不爭搶包商銀行客戶資源,不發生不當關聯交易。

建行上周通告指,該事項不影響日常經營和正常業務,不會對經營管理和盈利狀況產生重大影響。

中國債券信息網統計數據顯示,包商銀行發行且仍未到期的債券為115億元人民幣(下同),分別為65億元的二級資本債和50億元的小微企業貸款專項債,其中後者將於6月20日到期。

《路透》引述交易中心人士指,包商銀行相關證券轉讓已暫停,待接管人確認其後安排。包商周一和周二,分別有銀行間市場同業存單到期,涉及超過6億元人民幣。據招商證券固收團隊最新報告顯示,截至目前,包商銀行存量債務中還包括578億元左右的同業存單。

肖建華 (資料圖片)

明天系創辦人肖建華,自2017年1月27日從香港四季酒店被帶回內地接受調查,至今音信全無。其間包銀曾多次發佈公告稱「暫不披露財報」,理由是銀行「擬引入戰略投資者,主要股東股權可能發生變動」。

1998年12月在內蒙包頭成立的包銀,在內蒙有14間分行,北京、深圳和成都等地則有18間。

2017年9月末,包商銀行的資本充足率為9.52%,逼近監管紅線,核心一級資本充足率為7.38%。

一年將盡,大家都對明年投資策略感猶豫,特朗普將在1月20日出任美國總統,事先張揚會對中國產品再加徵10%關稅,中港股市反應不大,但未知中美貿易戰將來點玩,所以市場忐忑不安。

傳統而言年尾雖有粉飾窗櫥,但由於基金經理已放假,所以波動不會太大。到新年開始,基金開展新一年帳目,會較積極買貨,在差的年頭會升幾天,好的年頭會升幾個月,完成上半年的升幅。但今年有特朗普2.0的因素,股市後續方向相當難測,我就覺得,在一年剛開始時不要太看好,但特朗普關稅殺到時也不要太看淡,等特朗普跌市。

阿爺對特朗普回朝早有準備,估計中美貿易戰打得愈厲害,中港股市大幅下滑時,阿爺必定回出硬招放水救市,到時股市又會回升。說到底,股市主要睇錢,不是睇經濟基本因素 ; 甚至若阿爺放水多,經濟基本因素也將因而改善。 所以未來一定是危機與機遇並存,不要看得太淡,待跌候低吸納,可能是較佳策略。

睇返今年恒生指數在10月國慶後一度炒上近23000點,之後急速回吐,最近這兩三個月,恒指在19000至21000之間徘徊,未來若大市插低至19000左右,可以考慮吸納,搏不單反覆回升,還有機會向上突破。

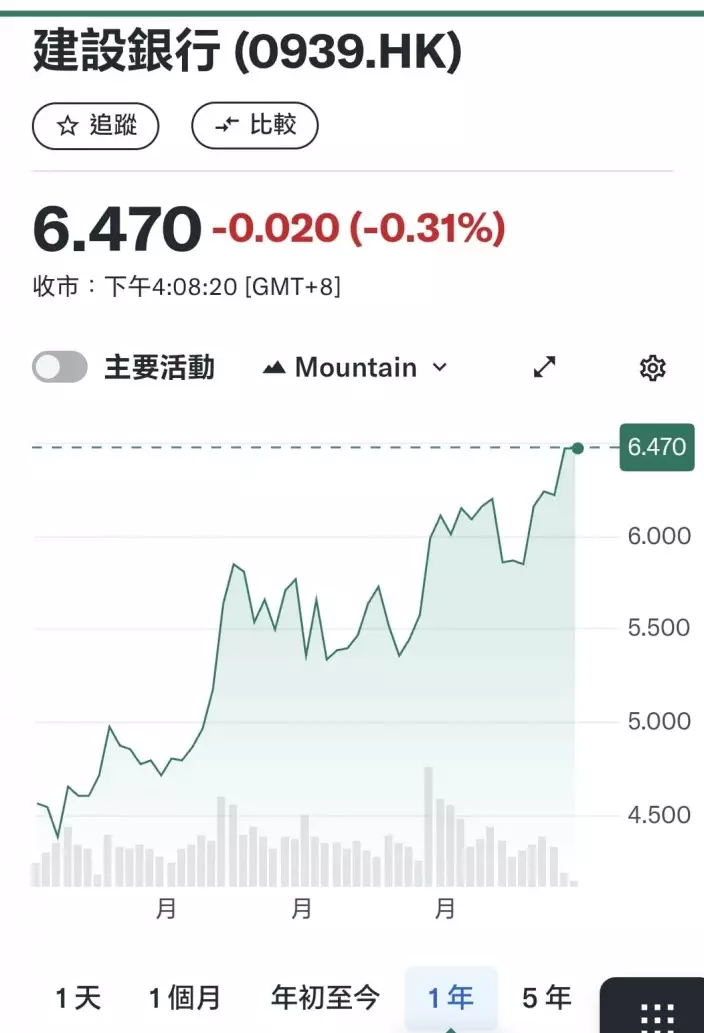

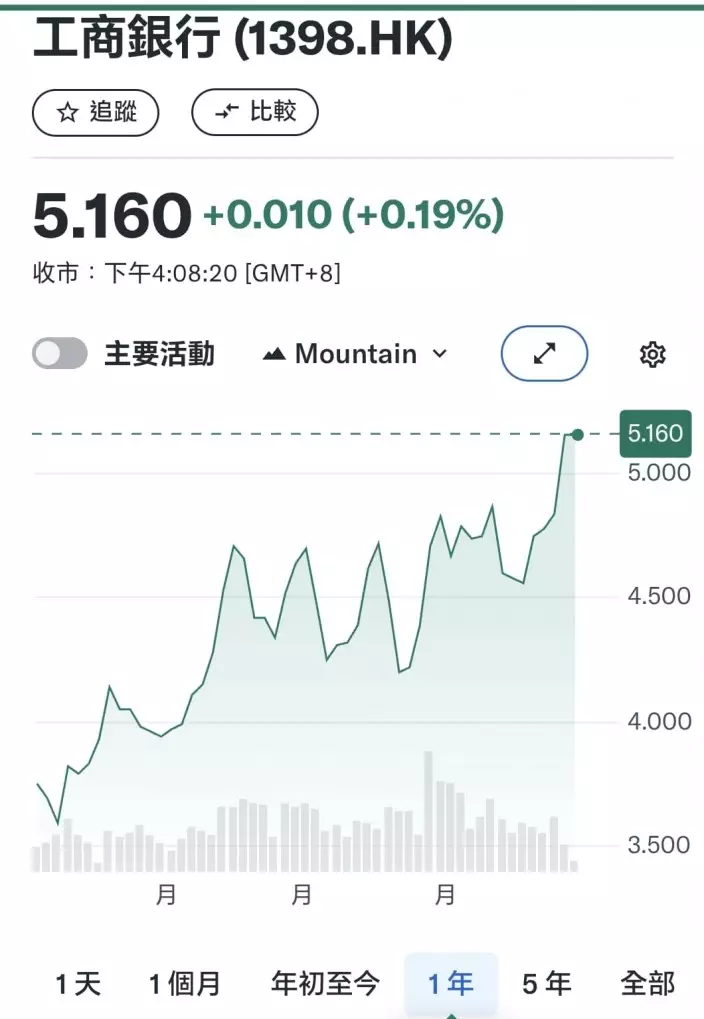

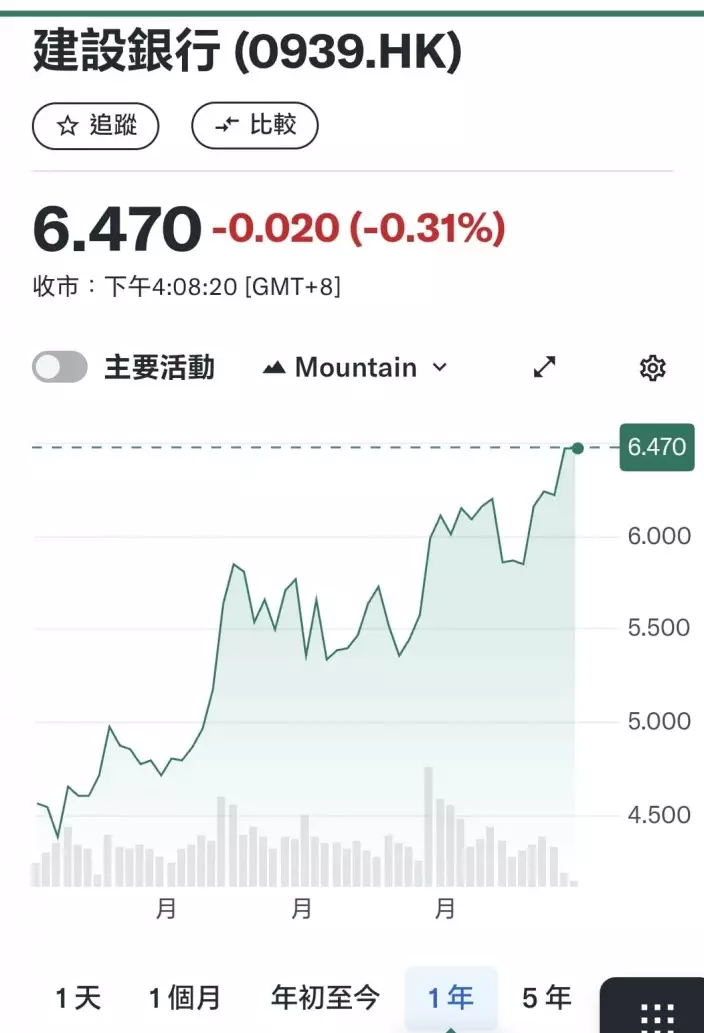

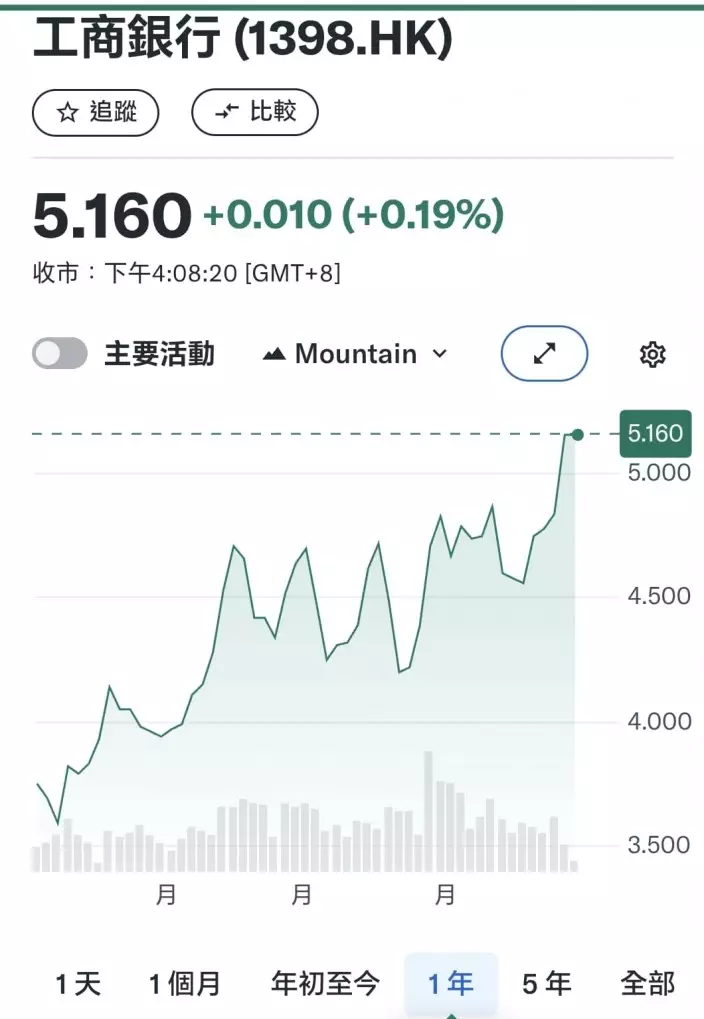

這種市道有兩大類型股份,一種是穩陣股,阿爺一直大力推動有中國特色的估值體系,甚至有內地股民指阿爺是挾著大股向上,令A股指數不要跌得太厲害,之前如巨型石油股如中海油(0883)升了一浸,其後隨油價回落,之後電訊股如中移動(0941)又接力向上,今年下半年開始四大內銀股發威,即使指數唔得,但四大內銀股無論H股還是A股,都見近年高位,其中特別是體積最大的建設銀行(0939)及工商銀行(1398)表現最理想,建行已創逾3年高位,見6.5元,看來有機會反覆上衝7元水平。工行也創5.19元的逾2年高位,未來將上試5.5元高。

建行一年圖。

工行一年圖。

工行、建行這類穩陣大股,阿爺要撐指數,也會反覆向上,所以是穩陣派首選,特別是兩行派息豐厚,現在更派中期息 ; 建行現價息率有6.8厘,工行有6.5厘,即是大市回調,持股收息也有防守性。

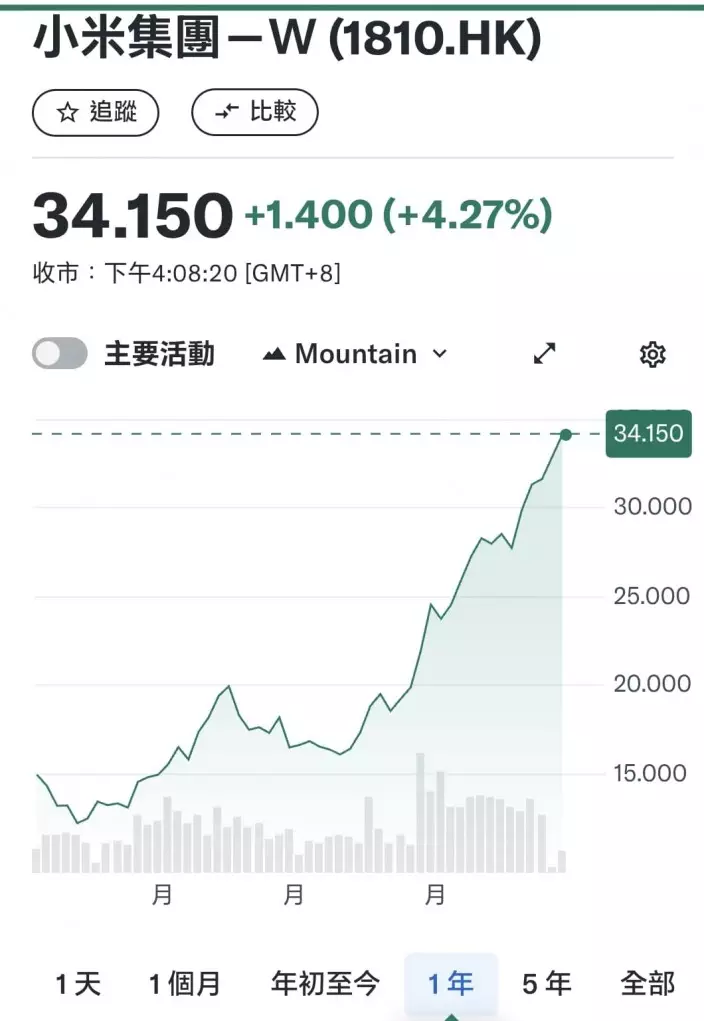

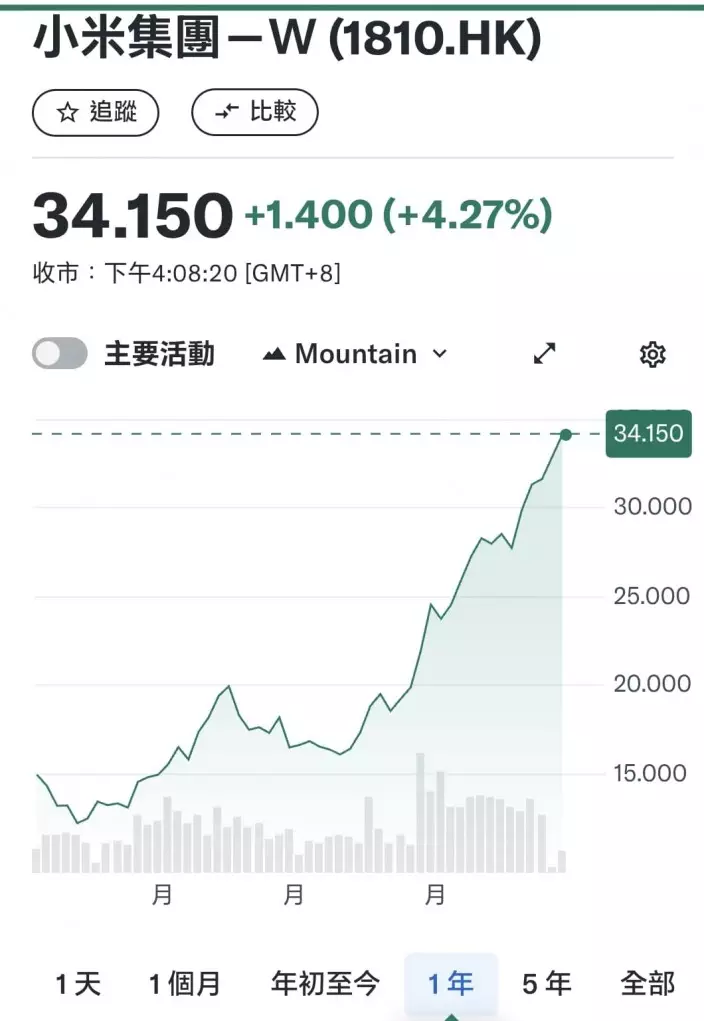

第二類是增長股,中國的電動車及電話市場都相當理想,本來買電動車股首選電動車股王比亞迪(1211),但比亞迪受制於股神仍持有大手貨源,高位不斷套現,往往升至320至330元高位就下插,難以大幅突破。反而身兼造車和電話的小米(1810),就表現強橫,沒有股神沽貨壓力,現價34.15元已創逾3年新高,來年相信會上衝2021年1月的35.9的高位,上試40元的目標。

小米一年圖。

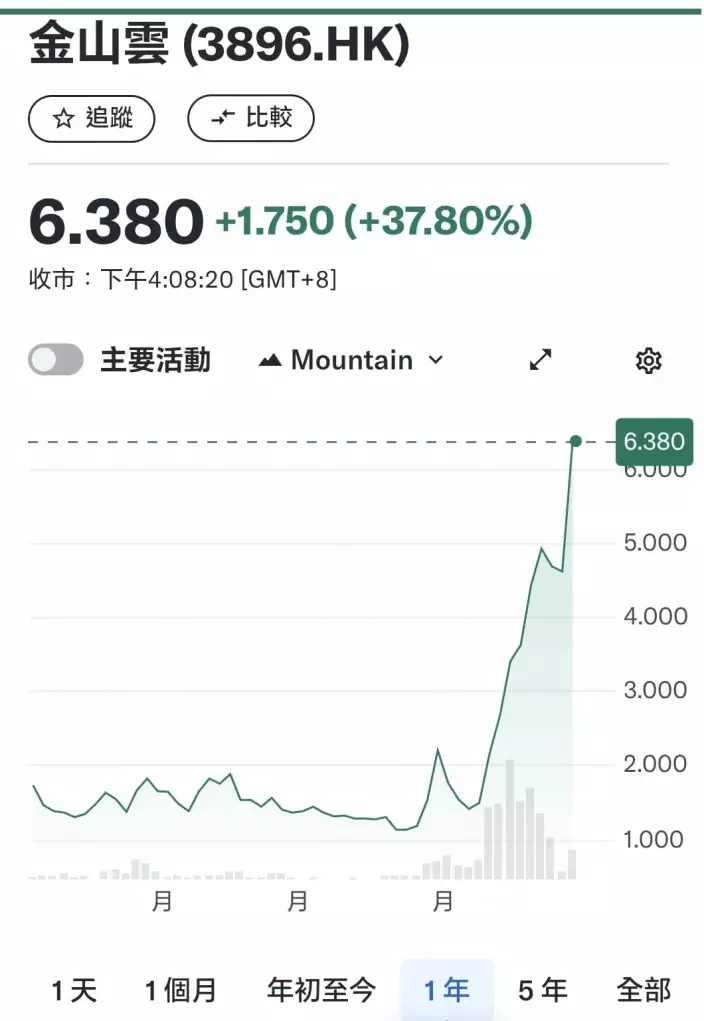

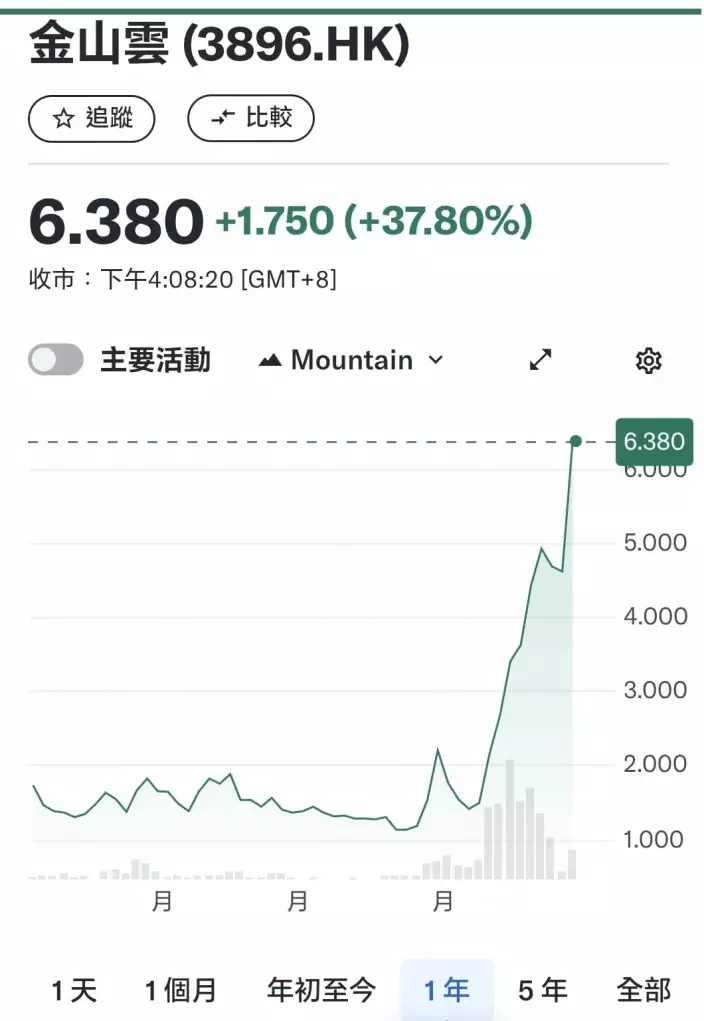

小米旗下尚有金山軟件(3888)和金山雲(3896),當中以金山雲近期升勢最誇張,今日一度飆逾44%,見6.7元歷史高位,收6.38元,單日大升38%。主要炒同系小米會大幅擴大使用金山雲的服務。

金山雲一年圖。

金山雲食正同系小米汽車及小米手機等的生態概念,預計集團內部的雲需求服務將大幅增加,因而反覆炒上,預計來年小米系仍是熱炒板塊。當然炒得勁風險高,買入要定止蝕位。未來一年是風高浪急的一年,但投資者最怕無波動,有波動就有搵食機會。

(陸羽仁《金融High Tea》專欄,逢周一至五,在「石榴台」獨家發布,歡迎您訂閲石榴台收睇)