Archegos暴雷事件波及一眾華爾街大行,對瑞士信貸來說,則是雪上加霜。

貝倫貝格(Berenberg bank)銀行分析師Eoin Mullany在週二的一份報告中表示,由於Archegos爆倉,瑞信可能會面臨30億至40億美元的損失;此前市場傳言的數字更是高達70億美元。

由於敞口最大的高盛和大摩上周率先“搶跑”105億和80億,巨額損失留給了未來得及迅速出貨的野村和瑞信。這將侵蝕瑞信資本,並危及其至少約10.6億美元的股票回購計畫。

而這已是該行短短幾周內陷入的第二場大型金融困境。近兩年來,瑞信更是風波不斷。

此前,瑞信的管理層已因供應鏈金融公司Greensill倒閉壓力倍增。瑞信在本月早些時候關閉了其持有Greensill債券的100億美元供應鏈金融基金,並對其資產管理部門進行了整頓,以緩解外界對其質疑。

由於Greensill事件,監管層已要求瑞信持有更多資本,彼時其表示該事件不會影響股票回購計畫。彭博稱,這兩起事件將引起對瑞信嚴格的監管審查。

與此同時,瑞信是今年SPACs熱潮中最大的承銷商之一,而這一熱潮已受到美國監管機構密切關注。分析人士表示,SPACs可能為瑞信帶來10%的利潤,但一旦貨幣寬鬆的浪潮退去,瑞信又將面臨多大的風險?

再往前,則是鬧了整整半年的瑞信“間諜門”,最終發酵成瑞信管理層的全面洗牌。

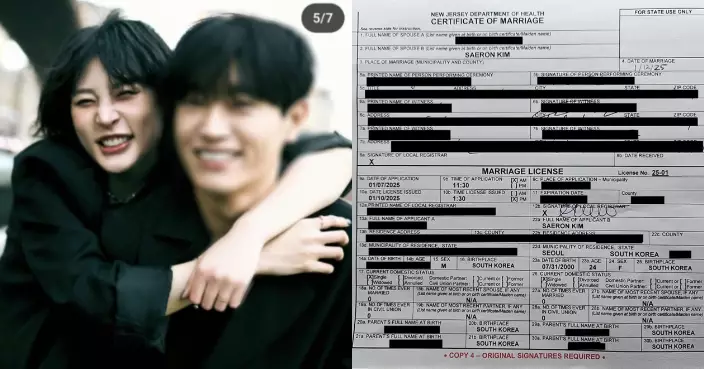

2019年11月,瑞信的明星理財經理伊克巴爾·漢(Iqbal Khan)被傳出與集團當時的CEO譚天忠爆發了一場公開爭吵,並在數月後決定跳槽到瑞信的主要競爭對手瑞銀集團,但卻因此遭到瑞信的跟蹤。隨後的調查發現跟蹤者是受到瑞信高層命令,“盯梢”Khan,防止其挖腳老東家。

譚天忠後來雖被澄清對跟蹤一事並不直接知情,但瑞信被指曾實施過其他此類行為,難免給外界留下了公司已經失控的印象,譚天忠迫於輿論壓力於2020年2月辭職,由戈特斯坦(Thomas Gottstein)繼任。

據彭博社報導,無論是“間諜”醜聞,還是內部運作方式遭到令人尷尬的曝光,抑或是公司最高管理層的公開爭吵,都已嚴重損害了瑞信的聲譽,而這家擁有163年曆史的瑞士第二大銀行正是憑藉審慎行事才贏得了客戶信賴。

此外,戈特斯坦於2020年接手後不久,瑞信還因向瑞幸咖啡提供的貸款違約而遭受衝擊,瑞幸一度被譚天忠形容為“夢想客戶”。

投行業務激進,下一個德銀?

相較於瑞信眼下面臨的財務打擊,其高度風險偏好的業務結構可能意味著更嚴重的問題。隨著該行業務越來越依賴於高淨值客戶的儲蓄,彭博將其歸因於“源自集團高層的不受約束的冒險文化”。

與許多華爾街大行不同,瑞信在金融危機中基本毫髮無損。然而其在上世紀90年代和本世紀頭十年大膽進軍美國投行業務,管理層又未能進行良好的風險管控,使得潛在危機日益加深,讓瑞信此後吃了不少苦頭。

值得一提的是,去年辭任的譚天忠一度領導瑞信收縮規模、削減成本,並進一步向理財業務和亞洲市場傾斜,同時收縮了大起大落的投行業務,一度被認為是有望幫助公司扭轉局面的功臣,但隨著其被迫離任,努力也最終落空。最近的事件表明,公司治理遠未得到明顯改善。

種種跡象,很難不讓人回憶起德銀2019年那段艱難的歷史。

根據第一財經當時的報導,當年7月初,德銀因進軍投行業務過激而醜聞纏身、4年被罰109億美元、股價不斷跳水、與德國商業銀行合併談判破裂……德銀最終放棄了與華爾街投行競爭的念頭,發佈了“最徹底”的重組計畫:裁撤大量交易部門,退出股票銷售和交易業務,並減少固定收益銷售和交易業務的資本金;在2022年前在全球範圍內裁員1.8萬人,將成本削減四分之一至170億歐元;創建第四個業務部門“壞銀行”,以此出售或處理740億歐元的風險加權資產等。

最近的兩樁慘案之後,多家外媒報導,瑞信目前的董事長羅納(Urs Rohner)即將離任,勞埃德銀行集團(Lloyds Banking Group Plc)前CEO,Antonio Horta-Osorio將於下月接任董事長一職。

如今,許多投資者將“改革”瑞信的希望寄託在了新任董事長身上。彭博對此評論稱,一個新的管理團隊可能是瑞信按下重置命運按鈕的最佳機會,但一切尚未有定數。

外匯天眼

** 博客文章文責自負,不代表本公司立場 **