中美自2018年陷入貿易糾紛,兩國互相加徵關稅,直至2020年初達成第一階段貿易協議。3年過後,內地對美出口也持續回暖,去年首11個月對美國出口便顯著按年增長了19.2%,當中家具也是一個較大貢獻類別。這股需求暖風很大程度由美國樓市熾熱所至,去年9月樓價仍維持升浪,不僅是帶旺了發展商及代理,建築及建材需求,家具及家電業同樣受惠。在預期美國樓市仍然高位橫行的情況下,房地產相關產業,景氣周期或可延至今年初。

去年11月,中國出口總值按年上升16.6%,勝於市場預期,前11個月更增長21.8%。去年外需持續旺盛,除了是機電產品,家具也是另一焦點,前11個月家具及其零件出口增長21.7%,背後與美國樓市火熱有多少關系。事實上去年美國房地產市場持續火熱,9月標普凱斯席勒全美房價指數按年上升 19.5%,升幅略為收窄,但仍維持升浪。美國樓市另一指標指數CoreLogic樓價指數顯示,截至2021年10月,美國房屋過去12個月的平均價格上升達18%,為該指數過去45年有紀錄以來的最大升幅。

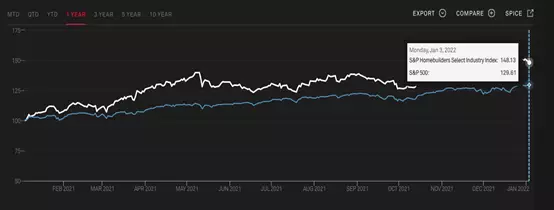

美國樓市熾熱,由上至發展商,到中介公司,細分至家電家具行業同樣受惠。發展商更不用多說,標普房地產發展商指數去年便升了接近48%,並且跑贏標指。受到樓市銷售火熱帶動,大型發展商都交出不錯的業績,其中規模最大的霍頓公司(D.R. Horton)(DHI)去年第四季盈利及收入同樣勝於市場預期,收入按年上升27%,達到81億美元,每股盈利急增65%至3.7美元。霍頓公司也指出,美國住房市場仍然非常強勁,買家需求於大多數市場都超過了公司的交付能力,但供應鏈仍然嚴重中斷,某些建築材料短缺和延遲交貨,勞動力市場緊張。

中介公司也毫無疑問可分一杯羹,其中不得不提美國最大房地產經紀公司Compass(COMP)去年4月的IPO,集資4.8億美元,當時公司估值接近100億美元。雖然中介業務會受房地產銷售景氣提振,但行業本身競爭激烈,例如Compass為了爭奪代理人才亦需不惜成本。結果是該公司近年高速成長背後,同時背負高昂成本,例如第三季收入按年增長47%,同時營運支出更增長53%,因而造成虧損,不過,仍無礙其業績表現所反映出的事實──美國樓市相關需求火熱。

中介公司業務或許仍有不確定性,特別一些互聯網中介還在燒錢搶市佔,相比之下,同樣受惠房地產行業景氣的家具及家電市場,或為更可取選擇。而且從近期的業績中,也反映樓市的景氣逐步傳導到家電及家具業的銷售中。生產小型家電的公司JS環球生活(01691)公佈,截至2021年9月30日止的三個月,其於北美、歐洲及其他市場分銷產品的分部SharkNinja,毛收入錄得按年增長19.3%。在美國的市佔率也明顯提高,例如清潔電器截至去年9月底止的首9個月市場份額較前一年同期增長2.9%至30.6%。

家具商同樣交出不錯的成績表,例如家具生產商敏華控股(01999)截至去年9月底止的半年純利按年上升31.9%至約9.88億元,總收入約103.58億元,按年升50.8%,其中北美市場銷售收入按年增長約60.5%。板式家具制造商匯森家居(02127)上半年的增長同樣強勁,半年收入約24.02億元人民幣,按年升47.3%;半年純利約4.21億元,更是大幅上升75.9%。該公司上半年美國市場收入,更是按年上升39.5%,若果連同加拿大在內計算的北美市場收入按年增長更達41%,而其他地區銷售增幅更強勁逾1倍,主要由於菲律賓和德國等地區銷售增長顯著。亮麗的業績也支持公司的股價表現,去年錄得15%升幅。

內地家具出口急增,當中與美國當地供應短缺都有一定關系。美國生產線重啟緩慢,加上全球供應鏈重組,國際運輸處於混亂狀況,美國不少港口擁堵,運輸成本飆升。在進口材料和勞動力短缺下,便導致美國國內生產,追不上經濟重開需求增加,而當中對二手車、房地產、家具和食品等有更高需求,為物價帶來壓力,也需倚靠入口滿足需求。雖然原材料價格上漲及運費增加,也會影響家具業營收,但在需求殷切下,這類家具商更有條件去轉嫁成本,改善毛利。例如匯森在半年業績中也提到,部分家具產品售價提高,帶動整體毛利率上升至26.2%。值得留意的是,敏華控股截至周二(4日)的市盈率為22.4倍,而匯森家居僅為6.99倍。

過去家具業需求一般來自新屋裝修,但疫情爆發後為人們生活模式帶來改變,在家工作漸普及,民眾留家時間明顯增加,也比過去更願意整理或建構理想家居,從而對家具也有一定需求。展望今年,隨疫情引致民眾對於家居生活需求提升,全球供應鏈短缺問題需時解決,還有美國樓市熱度未有降溫跡象,家具出口的景氣度有望持續,從而利好相關家具股。

作者:腓力

博財經港股追蹤

** 博客文章文責自負,不代表本公司立場 **