投資銀行瑞信陷入困境,在3月15日,瑞信股價一度暴跌30%,這家擁有超過5萬員工、有1.6萬億美元資產的百年投資銀行,正陷入財政危機。當外界估計瑞信會否成為另一個矽谷銀行或如投行雷曼兄弟在2008年那樣倒閉時,我倒想起一本經典金融小說《老千賭局》(Liar’s Poker)了。

《老千騙局》講述當年曾經叱吒風雲的投行所羅門的故事。所羅門一位星級交易手藍尼爾里,發展出一個全新的抵押債券業務,令所羅門飛黃騰達。不過這個抵押債券部門最後分崩離析,連所羅門銀行也不復存在。瑞信的下場又會怎樣呢?

崩壞通常來自貪婪。瑞信陷入困境,主要因為3件大事:

一、格林希爾事件。相信瑞信的CEO和軟銀集團的孫正義,都十分後悔遇上格林希爾(Lex Greensill),没遇上他,就不會投資他的公司了。格林希爾本來是摩根士丹利的投資銀行家,後來出來創業,在英國搞了一間供應鏈金融公司「格林希爾資本」(Greensill Capital)。供應鏈金融公司是在上下游企業之間提供貸款融資,例如汽車零件供應商,在發貨給車廠後,車廠可能要幾個月之後才能付款, 格林希爾資本貸款給車廠,讓車廠能夠快速付款給供應商,格林希爾資本則從中賺取利息。瑞信和軟銀下重注支持格林希爾,瑞信公開募集三個供應鏈基金,規模100億美元,投資格林希爾。

格林希爾資本借錢給巨企,只能夠賺到低微利息。為了增加收入,格林希爾就將大量資金投向英國鋼鐵大亨古普塔手下的一系列「垃圾債級」的公司。

新冠疫情爆發,古普塔的公司捉襟見肘,但投資者因資金緊張急需用錢,反而從瑞信的供應鏈基金中撤出數十億美元,令格林希爾資本的資金來源枯竭。格林希爾聘請了英國前首相卡梅倫成為公司高層,想借卡梅倫向英倫銀行尋求資助,結果遭到拒絕。最後,格林希爾資本於2021年宣布破產,瑞信深受重創。瑞信的問題是在於風險管理不足,因為她的大力支持格林希爾資本,格林希爾資本有69%的收入來自古普塔一個客戶。幾間公司的投資銀行家,就把垃圾貸款重新包裝,賣給渴望高收益的客戶,情況和當年的雷曼兄弟完全一樣,爆煲只是遲早問題。

二、 黃成國事件。韓裔人黃成國(Bill Hwang)旗下的對沖基金阿古斯本管理(Archegos Capital)在2017年風頭正勁,在2017年資產淨值翻了 20 倍,包括瑞信的很多投行排隊找上門,想和黃成國做生意,賺取巨額的服務費。而黃成國亦想借助投行,獲得更大的信貸槓桿以賺取暴利。黃成國瞄準了「總收益互換」(TRS)這種場外衍生產品,透過瑞信等投行的貸款建立巨額好倉。這類衍生產品的好處是只需很少的保證金,就可以獲得5倍以上的槓桿,同時也不用向證監會披露,可以隱藏自己的投資動向。巴菲特早於2003年已經指出,「總收益互換」(TRS)是大規模殺傷性金融武器。結果,爆倉來臨,美妙故事走向終局。

阿古斯資本因為市場的變化而陷入要不斷追加孖展按金的困局,很多投行得到風氣之先而脫困,但瑞信行動太慢,未能止蝕。瑞信早一年之內在黃成國身上賺了1750萬美元,但一年後阿古斯資本爆倉,瑞信虧損了55億美元。回報和付出不成比例。

瑞信因阿古斯資本蒙受巨大損失,其中一個原因就是她容許阿古斯資本進行相關交易的時候,只投入10%孖展按金,而可以全身而退的高盛就要阿古斯資本投入50%按金。瑞信在這個交易出事之後,其CEO哥特斯坦怒不可遏,說:「我甚至不知道瑞信對阿古斯資本有200億美元的信貸額,也不知道阿古斯資本的存在。」由此可見,瑞信的內部風險控制,出了嚴重問題。

三、為罪犯洗黑錢。瑞信出現一件離奇事件,有3萬個客戶帳目資料被人泄露給德國報刊《南德意志報》,這些賬戶合計持有超過1000億瑞士法郎資產,被泄露的名單當中有巴爾幹販毒集團頭目、菲律賓人販子、下令謀殺黎巴嫩流行天后女友的億萬富翁、搶劫委內瑞拉石油巨頭的高層以及埃及前領導穆巴拉克的兒子。名單暴露了瑞信涉及眾多洗錢的案件,令人擔心它遲早出事。

至此瑞信已陷入了一個不斷失血的惡性循環,巨額虧損令到銀行蒙受重傷,其失效的風險控制令到客戶的信心全失,資金不斷流走。最近,會計師對瑞信的財務報表提出否定意見,認為2021年和2022年的財年的財務報告有「重大缺陷」,更令到瑞信的狀況雪上加霜。

在美國暴力加息之下,全球的金融風險急速浮現。而事件的核心問題是西方的金融就像一個老千騙局一樣,成者為王、敗者破產。

在聯儲局瘋狂印錢下,老千賭局好像變成真實生意;但當聯儲局暴力加息時,音樂驟然停頓,水落石出,賭局還是賭局。正如股神巴菲特所講的,一個巨浪湧來後,大家要低頭一看,是否還穿著泳褲呢?

盧永雄

想不到一個國家可以流氓到這種程度,對外是一副面孔,對內又是完全相反的一副面孔。

美國財政部宣布,制裁6名內地及及香港的官員,美國國務卿魯比奧指制裁是「因為那些人剝奪了香港人的自由,同時對美國領土上的活躍分子實施跨境壓逼。」

流亡美國的黑暴份子如許穎婷等人,一直遊說魯比奧等人對香港官員實施制裁。魯比奧早已把制裁名單握在手上,但到今天才突然發出制裁,恐怕與長和暫緩出售巴拿馬等港口的交易有關。美國這次的制裁是隔空敲打長和,逼他們盡快簽約,所以誰還傻得說這是「純商業交易」,就真是天真得可以了。

由特朗普政府的官員,說要捍衛自由和反對跨境壓逼,那種黑色幽默的意味,真是濃得化不開了。

第一,卡壓自由。美國的《國安法》不但比香港強硬得多,而特朗普政府超越法律對各種自由的卡壓手段,的確令人大開眼界,其中一招就是直接削減撥款。特朗普可以關閉美國國際開發署,暫停對衛生科研和大學的撥款,並在3月15日停止對《美國之音》和《自由亞洲電台》的撥款,目的是整治這些機構裡支持民主黨的人員,徹底打碎他們的飯碗,而矛頭焦點就是針對所謂「DEI」政策(多元、平等和包容政策),直指這些政策要求機構聘用跨性別人士,這些人就是特朗普的反對者。

在特朗普斷水喉之後,那些機構紛紛跪低,其中一個就是哥倫比亞大學,完全接納了特朗普對大學學術自由的干預。特朗普政府大力壓制美國人的自由,為何還可以妄稱要保護香港人的自由呢?

第二,跨境壓逼。說到跨國干預,香港通緝幾個流亡到美國的黑暴份子,真是小兒科之極了。美國的跨國干預是針對整個國家或地區,特朗普要將加拿大變成美國第51個州,要取回巴拿馬運河,還要強奪丹麥屬下的格陵蘭,到最近還聲稱為奪取格陵蘭會不惜動武。而據格陵蘭傳媒做的民調顯示,85%的格陵蘭居民不想成為美國人。特朗普威脅用武力去強奪他國的領土,這些才真正是魯比奧口中的跨國壓逼(Transnational repression)。

美國就是拿著她的雙重標準,借許穎婷這些人遞來的刀,制裁內地和香港的官員,壓逼中國就範,恐嚇長和要把巴拿馬的碼頭賣給美國公司。

在黑色幽默的背後,真正悲哀是許穎婷這種流亡的港人。她在2014年加入學民思潮,之後在香港大搞本土派運動,後來去了美國麻省波士頓愛默生學院讀新聞系,在2020年10月宣布流亡美國,在2024年4月宣布成功獲得美國政治庇護,成為首名獲得美國政府批出政治庇護的香港人,拿到美國的綠卡。她之後在美國到處搞政治遊說,要求美國政府制裁香港官員。不過她乞求的對象,剛好就是大力扼殺美國民主和自由的特朗普政府官員和共和黨議員。

許穎婷在香港十分激進,但去到美國就變成乖乖女,她顯然不喜歡特朗普,但又不敢開罵。在特朗普2020年競選連任時,她未申請到政治庇護,已經非常低調,在facebook評論美國選舉時不敢批評特朗普。到2024年特朗普再次參選,許穎婷更噤若寒蟬,不再評論美國的選舉事。直到最近,特朗普政府要關閉《美國之音》和《自由亞洲電台》,就踩到許穎婷最痛之處。她在facebook直言「《自由亞洲電台》可以說是對我有恩。自2021年起,我以不同的方式與《自由亞洲電台》合作,也正是因為這個機會,我才能搬到華府,在美國政治核心打滾。」

但許穎婷對特朗普停止資助《自由亞洲電台》的評論,仍然溫和得可以,不敢罵特朗普半句,只是說「美國政府削資的決定是否合理,仍然值得深思」。

許穎婷面對特朗普政府這樣橫蠻無理地削資關停於她有恩的媒體,只作一句「值得深思」的評論,如果許穎婷當日在香港都是這麼溫和的話,就根本不需要流亡了。

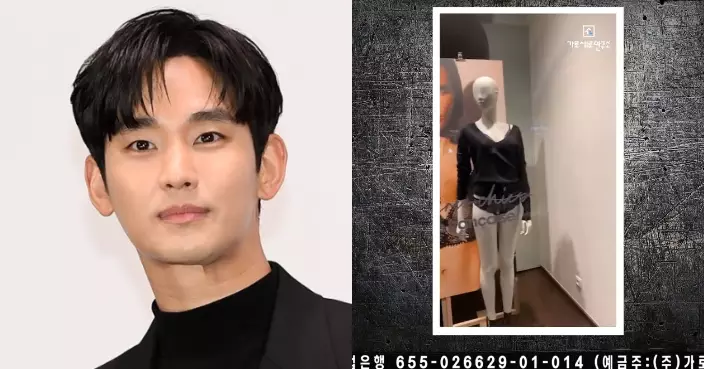

2023年12月,許穎婷(中)和另一流亡份子邵嵐(左)和美國共和黨參議員丹.蘇利文(右)見面,遊說蘇利文支持制裁香港官員。如今丹.蘇利文是一個剷除DEI政策的活躍份子,力主在他所屬的阿肯色州立法去除所有大學的DEI相關課程。

許穎婷的確是害怕特朗普政府,因為特朗普政府會毫不猶疑地將類似她那樣的人驅逐出境。3月8日,美國移民部門拘捕哥倫比亞大學一個巴勒斯坦裔的研究生哈利勒,因為他曾經參加過反對以色列出兵加沙的抗議活動。哈利勒已經擁有美國綠卡,他的妻子是美國公民,但仍要面臨被驅逐出境的厄運。美國國土安全部在3月28日再宣布,拘捕另一名哥大學生鄭允瑞。鄭允瑞是韓裔,自小跟隨父母移民美國,也擁有美國綠卡,因為參與哥大校園的反猶抗議活動被捕,目前也面臨被驅逐出境。

愛默生書院成員的哀嗚

許穎婷的母校愛默生書院亦正發出哀鳴,2月5日有書院成員在愛默生書院學生報發表文章,題為《多元平等包容 在愛默生書院有多安全》,內文直指總統特朗普意圖取消DEI政策,愛默生書院的師生及文化組織面臨重大壓力,不單怕會被學術審查,更怕會失去聯邦撥款,他們形容這是「情緒恐怖主義」、「學術審查」、「超級民族主義」,這就如60年代末的情況一樣。相信許穎婷都知道母校人員的哀歌,但是她不敢吭一聲,不敢出來示威抗議特朗普政府,不敢鼓勵人上街扔汽油彈去反對美國政府要取消「DEI」政策,她怕特朗普政府會驅逐她出境。特區政府已經吊銷了許穎婷的護照,如果她被美國驅逐出境,恐怕會成為國際人球。

世界潮流,浩浩蕩蕩,順之者昌,逆之者亡。許穎婷們這些向美國遞刀,最後會淪為對方用完即棄的棋子,下場悲慘。而被美國制裁的官員們,就是國家的英雄。誰登上了美國的制裁榜,就是上了我國的光榮榜,前路光明。

盧永雄