過去的一個星期,是金融世界混亂的一週。

美國影星莎朗史東說銀行風潮令她損失了一半資產,如果她只存錢在銀行,應該不會有這樣大的損失,因為美國政府宣佈為出事的兩間銀行矽谷銀行和標誌銀行(Signature Bank)的存款包底,所有存戶都可以全數拿回存款。當然,如果莎朗史東買了相關銀行的股票或者債券,就另作別論了。希望她沒有買瑞信的「額外一級資本債券」(AT1債券),否則,她可能不是損失了一半,而是損失百份百。

瑞士第二大銀行瑞信出事,瑞士央行介入,催促瑞士第一大銀行瑞銀收購瑞信。瑞銀在沒有辦法做詳細賬目審查的情況下,自然要開出狠辣條件,只肯發行價值30億瑞郎(約32.5億美元)新股去收購瑞信所有股份。另外,又要瑞士央行擔保90億瑞郎作收購瑞信的損失擔保,和提供瑞銀1000億美元的流動性。這還不止,瑞士央行將瑞信發行的額外一級債券(AT1)全部減記,變成一文不值。瑞銀在本週一開市之前簽約收購瑞信。

外界認為,瑞銀獲得一個好交易,瑞信由於管理不善,就只能夠以一個茶渣價賤賣。更慘的是,瑞信AT1債券的持有人,投資一夜歸零。雖然瑞信AT1債券在資本不足的時候,有一個全面歸零的觸發點,但一來瑞信的財務狀況未去到這個水平,二來大部分債券購買者根本沒有注意這條款。有個私人銀行家朋友告訴我,客戶買債券的時候,只看著那7、8厘的回報,根本就想過會有全面變零的風險。

一般而言,公司執笠會先償付予債券持有人,最後才給股東,但瑞銀和瑞信這個交易,將瑞信的一級債券減記歸零,相反瑞信股東還可以拿到那32.5億美元的茶渣收購價。相對而言,瑞信股東比較幸運。

事後,瑞信的債券持有人憤怒聲討。為什麼瑞士央行的決策者,要選擇將AT1債券歸零呢?

理由很簡單,這樣做可以讓被收購的瑞信減債160億瑞郎,減輕收購方瑞銀的負擔,以提高這個交易的吸引力,所以要債券持有人犧牲。這是一個瑞士政府的武斷(arbitrary)選擇,並無什麼理念支撐。

美國政府亦作了另外的武斷選擇。美國政府初時選擇不拯救標誌銀行和矽谷銀行,但到了第一共和銀行出事的時候,就牽頭組織11家大銀行存入300億美元給第一共和銀行,聯儲局又向第一共和銀行提供200至1000億美元的流動性,令第一個共和銀行免於像標誌銀行和矽谷銀行般倒閉。

到底是美國財政部和聯儲局反應太慢,要到第三間銀行可能倒閉才行動,還是有意為之呢?

英國溫切斯特大學銀行與經濟學教授、「量化寬鬆」這個概念的提出者理查德•沃纳說,聯儲局是完全有能力拯救這兩家銀行的,而聯儲局是有意不去救的。原因是矽谷銀行和標誌銀行涉及大量的虛擬貨幣業務,而虛擬貨幣正正是在挑戰聯儲局權威。聯儲局當然沒有興趣去救這兩家銀行。

沃纳提到另一個例子,2008年,投行貝斯登和雷曼兄弟同樣不獲聯儲局拯救,但聯儲局卻入市拯救其他銀行和金融機構,其實,貝斯登和雷曼兄弟的規模都不大,不難救,為什麼聯儲局不去救呢?原因是在1998年,美國對沖基金「長期資本」出事,聯儲局拉攏了一大批銀行和投行,注資拯救長期資本,但貝爾斯登和雷曼兄弟卻以不是註冊銀行為由,不願意參與拯救。這兩個壞孩子,就在十年後受到懲罰。

這些金融災難故事告訴大家,第一,央行權力很大,可以決定救誰和不救誰。第二,其決定比較難以觸摸,有投資者會因此而受損。第三,不要以為債券比股票安全,瑞信事件表明,債券也可能會歸零。在美國瘋狂印錢的時代,金融風險在不斷疊加。

盧永雄

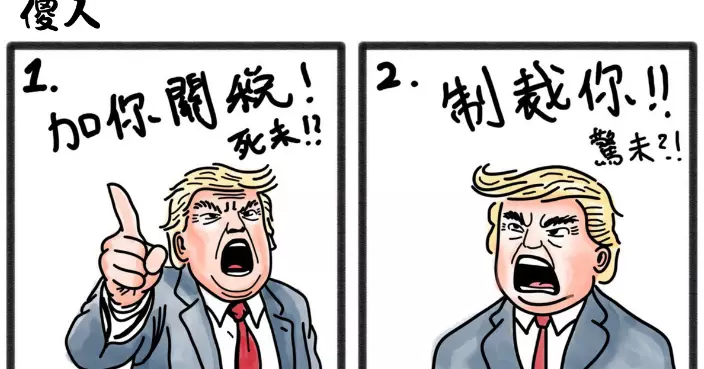

想不到一個國家可以流氓到這種程度,對外是一副面孔,對內又是完全相反的一副面孔。

美國財政部宣布,制裁6名內地及及香港的官員,美國國務卿魯比奧指制裁是「因為那些人剝奪了香港人的自由,同時對美國領土上的活躍分子實施跨境壓逼。」

流亡美國的黑暴份子如許穎婷等人,一直遊說魯比奧等人對香港官員實施制裁。魯比奧早已把制裁名單握在手上,但到今天才突然發出制裁,恐怕與長和暫緩出售巴拿馬等港口的交易有關。美國這次的制裁是隔空敲打長和,逼他們盡快簽約,所以誰還傻得說這是「純商業交易」,就真是天真得可以了。

由特朗普政府的官員,說要捍衛自由和反對跨境壓逼,那種黑色幽默的意味,真是濃得化不開了。

第一,卡壓自由。美國的《國安法》不但比香港強硬得多,而特朗普政府超越法律對各種自由的卡壓手段,的確令人大開眼界,其中一招就是直接削減撥款。特朗普可以關閉美國國際開發署,暫停對衛生科研和大學的撥款,並在3月15日停止對《美國之音》和《自由亞洲電台》的撥款,目的是整治這些機構裡支持民主黨的人員,徹底打碎他們的飯碗,而矛頭焦點就是針對所謂「DEI」政策(多元、平等和包容政策),直指這些政策要求機構聘用跨性別人士,這些人就是特朗普的反對者。

在特朗普斷水喉之後,那些機構紛紛跪低,其中一個就是哥倫比亞大學,完全接納了特朗普對大學學術自由的干預。特朗普政府大力壓制美國人的自由,為何還可以妄稱要保護香港人的自由呢?

第二,跨境壓逼。說到跨國干預,香港通緝幾個流亡到美國的黑暴份子,真是小兒科之極了。美國的跨國干預是針對整個國家或地區,特朗普要將加拿大變成美國第51個州,要取回巴拿馬運河,還要強奪丹麥屬下的格陵蘭,到最近還聲稱為奪取格陵蘭會不惜動武。而據格陵蘭傳媒做的民調顯示,85%的格陵蘭居民不想成為美國人。特朗普威脅用武力去強奪他國的領土,這些才真正是魯比奧口中的跨國壓逼(Transnational repression)。

美國就是拿著她的雙重標準,借許穎婷這些人遞來的刀,制裁內地和香港的官員,壓逼中國就範,恐嚇長和要把巴拿馬的碼頭賣給美國公司。

在黑色幽默的背後,真正悲哀是許穎婷這種流亡的港人。她在2014年加入學民思潮,之後在香港大搞本土派運動,後來去了美國麻省波士頓愛默生學院讀新聞系,在2020年10月宣布流亡美國,在2024年4月宣布成功獲得美國政治庇護,成為首名獲得美國政府批出政治庇護的香港人,拿到美國的綠卡。她之後在美國到處搞政治遊說,要求美國政府制裁香港官員。不過她乞求的對象,剛好就是大力扼殺美國民主和自由的特朗普政府官員和共和黨議員。

許穎婷在香港十分激進,但去到美國就變成乖乖女,她顯然不喜歡特朗普,但又不敢開罵。在特朗普2020年競選連任時,她未申請到政治庇護,已經非常低調,在facebook評論美國選舉時不敢批評特朗普。到2024年特朗普再次參選,許穎婷更噤若寒蟬,不再評論美國的選舉事。直到最近,特朗普政府要關閉《美國之音》和《自由亞洲電台》,就踩到許穎婷最痛之處。她在facebook直言「《自由亞洲電台》可以說是對我有恩。自2021年起,我以不同的方式與《自由亞洲電台》合作,也正是因為這個機會,我才能搬到華府,在美國政治核心打滾。」

但許穎婷對特朗普停止資助《自由亞洲電台》的評論,仍然溫和得可以,不敢罵特朗普半句,只是說「美國政府削資的決定是否合理,仍然值得深思」。

許穎婷面對特朗普政府這樣橫蠻無理地削資關停於她有恩的媒體,只作一句「值得深思」的評論,如果許穎婷當日在香港都是這麼溫和的話,就根本不需要流亡了。

2023年12月,許穎婷(中)和另一流亡份子邵嵐(左)和美國共和黨參議員丹.蘇利文(右)見面,遊說蘇利文支持制裁香港官員。如今丹.蘇利文是一個剷除DEI政策的活躍份子,力主在他所屬的阿肯色州立法去除所有大學的DEI相關課程。

許穎婷的確是害怕特朗普政府,因為特朗普政府會毫不猶疑地將類似她那樣的人驅逐出境。3月8日,美國移民部門拘捕哥倫比亞大學一個巴勒斯坦裔的研究生哈利勒,因為他曾經參加過反對以色列出兵加沙的抗議活動。哈利勒已經擁有美國綠卡,他的妻子是美國公民,但仍要面臨被驅逐出境的厄運。美國國土安全部在3月28日再宣布,拘捕另一名哥大學生鄭允瑞。鄭允瑞是韓裔,自小跟隨父母移民美國,也擁有美國綠卡,因為參與哥大校園的反猶抗議活動被捕,目前也面臨被驅逐出境。

愛默生書院成員的哀嗚

許穎婷的母校愛默生書院亦正發出哀鳴,2月5日有書院成員在愛默生書院學生報發表文章,題為《多元平等包容 在愛默生書院有多安全》,內文直指總統特朗普意圖取消DEI政策,愛默生書院的師生及文化組織面臨重大壓力,不單怕會被學術審查,更怕會失去聯邦撥款,他們形容這是「情緒恐怖主義」、「學術審查」、「超級民族主義」,這就如60年代末的情況一樣。相信許穎婷都知道母校人員的哀歌,但是她不敢吭一聲,不敢出來示威抗議特朗普政府,不敢鼓勵人上街扔汽油彈去反對美國政府要取消「DEI」政策,她怕特朗普政府會驅逐她出境。特區政府已經吊銷了許穎婷的護照,如果她被美國驅逐出境,恐怕會成為國際人球。

世界潮流,浩浩蕩蕩,順之者昌,逆之者亡。許穎婷們這些向美國遞刀,最後會淪為對方用完即棄的棋子,下場悲慘。而被美國制裁的官員們,就是國家的英雄。誰登上了美國的制裁榜,就是上了我國的光榮榜,前路光明。

盧永雄